بیت کوین و لایت کوین جزو پرطرفدارترین ارزهای دیجیتال به شمار میروند. اما لایت کوین بهتر است یا بیت کوین؟ در این مطلب متوجه خواهیم شد.

با وجود ظهور چند صد هزار رمز ارز شامل انواع کوین و توکن تا امروز، بیت کوین در یک طرف قضیه و مابقی در طرفی دیگر قرار میگیرند. هر ارز دیجیتال مدرن مبتنی بر فنون رمزنگاری که بعد از BitCoin متولد شد را یک آلت کوین خطاب میکنیم، چرا که به عنوان جایگزین (Alt – Alternative) برای آن ایجاد شده است. اما اهمیت همه آلت کوینها به یک اندازه نیست. به عنوان یکی از قدیمیترین، محبوبترین و پراستفادهترین موارد باید به لایت کوین اشاره کرد. مقایسه تفاوت بیت کویت و لایت کوین نشان خواهد داد کدام یک برای سرمایهگذاری یا انتقال ارزش مناسبتر است.

بیت کوین را باید انقلابی در سیستم مالی بینالمللی خطاب کرد. با این حال، نمیتوان آن را بدون ایراد دانست. به همین دلیل نیاز به ظهور گزینههایی دیگر که با وجود بهرهگیری از اصول اولیه آن، ایراداتش را برطرف کرده و یک سری قابلیت اضافی نیز ارائه میکنند، بروز کرد. اکنون برخی بیت کوین را طلای دیجیتال خطاب میکنند. در این دیدگاه، لایت کوین دقیقا حکم نقره دیجیتال را دارد!

این مطلب به چند قسمت تقسیم شده است. در ادامه فهرست عناوین را مشاهده میکنید:

- تاریخچهای از بیت کوین و لایت کوین

- مقایسه تکنولوژی بیت کوین و لایت کوین

- مقایسه سرمایهگذاری در BTC و LTC

- مقایسه وضعیت دموکراسی در بیت کوین و لایت کوین

- جمعبندی از نقاط اشتراک بیت کوین و لایت کوین

- جمعبندی از تفاوتهای بیت کوین و لایت کوین

تاریخچهای از بیت کوین و لایت کوین

در سال 2008 وایت پیپر نخستین رمز ارز دنیا به دست فرد یا گروه برنامهنویسی مرموز و ناشناختهای به نام ساتوشی ناکاموتو نوشته شد. از زمان ظهور سیستمهای الکترونیکی و دیجیتالی، بشر همواره به دنبال راهی برای به کار بردن آنها در تبادلات مالی بوده است. تلاشهای زیادی در این راستا صورت گرفت و پروژههای زیادی پیادهسازی شد، اما هیچ کدام انتظارات جامعه بشری را برآورده نکرد. BitCoin به جرات موفقترین پروژه در این زمینه تا سال 2008 بود.

در وایت پیپر اولین کریپتوکارنسی جهان، بیت کوین یک سیستم پولی الکترونیکی نظیر به نظیر خطاب شده است. یک سال بعد و در سال 2009، شبکه پول الکترونیکی نام برده رسما شروع به کار کرد.

در دومین ماه سال 2011 هر یک BTC حدود 1 دلار قیمت داشت. قیمت آن تا ششمین ماه همین سال به 31 دلار افزایش پیدا کرد. طی گذر زمان محبوبیت و در پی آن قیمت اولین ارز رمزنگاری شده افزایش پیدا کرد. با این حال همه از آن رضایت کامل نداشته و به نحوه کارکردش انتقاداتی وارد میکردند.

چارلی لی به عنوان یک مهندس، با سابقه نزدیک به ده سال فعالیت در شرکت گوگل، تصور میکرد بیت کوین میتواند بسیار بهتر کار کند. همین تصور زمینهساز خلق لایت کوین توسط وی شد. او در ابتدا تصمیم گرفت یک سری قوانین مربوط به BitCoin را در راستای بهبود این شبکه پولی تغییر بدهد. به عنوان نمونه، یکی از اصلیترین اهداف وی سریعتر و ارزانتر کردن سیستم برای استفاده عموم بود. بخشی از جامعه این رمز ارز با ایدههای چارلی لی مخالفت کرده و موافق پیادهسازی آنها نبودند.

لایت کوین، انشعابی (فورک) از بیت کوین

رمز ارزهای نوین مبتنی بر فناوری بلاک چین نظیر بیت کوین و لایت کوین را غیر متمرکز خطاب میکنیم، به این معنی که یک موجودیت خاص و منحصربهفرد نظیر یک فرد، گروه، شرکت یا سازمان مسئولیت اداره و کنترل شبکه آنها را بر عهده نداشته و مجموعهای از کاربران، سیستم را تشکیل میدهند و اداره میکنند. در واقع نتورک لایت کوین و بیت کوین فاقد یک سرور مرکزی است و شبکه آن از دست به دست دادن بیشمار نود (دستگاههای اجراکننده نرم افزار اصلی) تشکیل میشود. این نود یا گرهها مسئول تصمیمگیری درباره نحوه اداره و مدیریت سیستم هستند. از این نظر تفاوت بیت لایت کوین و بیت کوین وجود ندارد.

در دنیای کریپتوکارنسی هر زمان که بین کاربران انجمن یک ارز دیجیتال غیر متمرکز اختلاف نظر بروز کند، یک فورک یا انشعاب ایجاد خواهد شد. فورک به دو دسته سافت و هارد تقسیم میشود. در صورتی که تغییر مورد نظر یک دسته با نحوه کارکرد و قوانین کنونی شبکه مغایرت نداشته باشد، این تغییر سافت فورک است. اما در صورتی که تغییری بنیادی، مخالف با روال کارکرد کنونی سیستم، مورد نظر یک دسته از کاربران باشد، به هارد فورک نیاز است.

در پروژههای متن باز ایجاد انشعابهایی از نسخه اولیه به وفور رخ میدهد. به عبارتی این مفهوم قبل از زمان ظهور بلاک چین، بیت کوین و لایت کوین وجود داشته است. با این حال، تمایز بین هارد فورک و سافت فورک تقریبا مختص به حوزه بلاک چین است. هارد فورکها، آپدیتهای نرم افزاری پیش – ناسازگار (Backward-Incompatible) به شمار میروند. به طور عادی، وقتی تعدادی از گرهها ویژگیها و قوانینی ناسازگار با قوانین نودهای قدیمی اضافه میکنند، چنین انشعابی به وجود خواهد آمد. گرههای جدید بعد از هارد فورک تنها قادر به ارتباط با نودهای اجراکننده ورژن تازه هستند. به همین دلیل، بلاک چین تقسیم شده و دو شبکه مجزا تشکیل میشود. در یک نیمه قوانین قبلی برقرار بوده و در دیگری، قوانین تازه وضع شده دنبال میشوند.

در یکی از مطالب قبلی وبلاگ بیت 24 به طور مفصل درباره مفهوم هارد فورک و سافت فورک صحبت کردیم. پیشنهاد میکنیم برای درک بهتر مقایسه تفاوت لایت کوین و بیت کوین حتما این مطلب را نیز مطالعه کنید.

در یازدهمین ماه سال 2011 هارد فورک بیت کوین به وقوع پیوست و لایت کوین متولد شد. دو سال بعد ارزش بازار این رمز ارز جدید با نماد LTC به 1 میلیارد دلار رسید که نشاندهنده موفقیت این پروژه است. اکنون با مقایسه بیت کوین و لایت کوین متوجه محبوبیت هر دو خواهید شد. آنها جزو ده رمز ارز برتر بازار از نظر مارکت کپ قرار داشته و حجم معاملات روزانه زیادی دارند.

اما برای انتقال ارزش و مخصوصا سرمایهگذاری کدام یک گزینه بهتری است؟ آیا میتوان از هر دو استفاده کرد یا یکی جایگزین دیگری خواهد شد؟ فراموش نکنید چارلی لی با وجود احترام گذاشتن به ایده اصلی توسعه بیت کوین دوست داشت آن را بهبود بخشیده و ایراداتش را برطرف کند. تا انتهای این مطلب متوجه خواهیم شد او چقدر در این کار موفق بوده است.

مقایسه تکنولوژی بیت کوین و لایت کوین

چطور BitCoin توانست رویای انسان برای دیجیتالی کردن پول را برآورده کند؟ فناوری بلاک چین را باید علت اصلی موفقیت این پروژه دانست، چیزی که اغلب رمز ارزها از آن استفاده میکنند. به طور ساده، بلاک چین نوعی خاص از پایگاه داده به شمار رفته و در شبکه رمز ارزها، محل ثبت و ذخیرهسازی تراکنشها است. نکته بسیار مهم درباره سیستمهای بلاک چینی، امکان پیادهسازی غیر متمرکز و توزیع شده آنها است، به طوری که پایگاه داده به جای متمرکز شدن روی یک سرور مرکزی، روی تعداد زیادی کامپیوتر (گره یا نود) قرار گرفته و اطلاعاتش بین آنها به طور مستمر همگامسازی شود. مقایسه تفاوت بیت کوین و لایت کوین مشخص کرد از این نظر هر دو مشابه بوده و شبکهای بلاک چینی و غیر متمرکز دارند.

افراد میتوانند به واسطه BitCoin و LiteCoin برای یکدیگر از هر نقطهای به هر نقطه دیگر در دنیا پول انتقال بدهند. نیازی به پرداخت کارمزدهای بالا به بانک نیست و هزینهای جزئی صرفا برای کمک به نگهداری از شبکه پرداخت میشود. تصور کنید مایکل در پی ارسال ده BTC یا LTC برای جیم است. این مبادله باید توسط سیستم به تایید برسد. تایید به معنی بررسی وجود ده BTC یا LTC در حساب مایکل قبل از ارسال آن است. اگر بالای نیمی از گرههای شبکه درباره مشروع بودن مبادله به توافق برسند، عملیات انجام شده و تاریخچه آن به بلاک چین اضافه خواهد شد. سپس نسخه بلاک چین ذخیره شده روی هر گره بر اساس تغییر اخیر آپدیت خواهد شد تا از ناهماهنگی اطلاعات بین نودها جلوگیری شود.

تراکنشها تحت بلاکها دستهبندی میشوند. بعد از ایجاد شدن یک تراکنش و اضافه شدنش به صف بررسی، آنها بر اساس زمان ایجاد و مخصوصا کارمزد در نظر گرفته شده، داخل یک بلاک قرار گرفته و آماده پردازش میشوند. اولین گرهی که بتواند پازل این بلاک را حل کرده و پاسخی مناسب برایش پیدا کند، جایزه دریافت خواهد کرد. دریافت این جایزه است که افراد را به عضویت در شبکه بیت کوین و لایت کوین و کمک به سر پا نگه داشتن آن تشویق میکند. این فرآیند استخراج نام دارد. تفاوت بیت کوین و لایت کوین در اینجا سختی ماینینگ یا همان استخراج است.

منظور از حل پازل چیست؟

بر اساس مقایسه بیت کوین و لایت کوین این دو از الگوریتمهای مختلفی برای حل بلاک و اضافه کردنش به پایگاه داده (بلاک چین) استفاده میکنند، اما روند کلی در آنها یکسان است. اما منظور از حل پازل رمزنگاری شده چیست؟

صفحهای شامل دو ستون را در نظر بگیرید. در نخستین ستون از اولین صف، دیتای دلخواه به منظور ذخیرهسازی را قرار میدهید. دیتای اولین سلول به یک شناسه دو حرفی تبدیل شده و سپس به عنوان بخشی از ورودی بعدی مورد استفاده قرار میگیرد. در این مثال، شناسه دو حرفی KP باید برای پر کردن سلول بعدی در صف دوم (defKP) استفاده شود. در نتیجه اگر اولین داده ورودی (abcAA) را تغییر بدهید، ترکیب متفاوتی از حروف را در سایر سلولها دریافت خواهید کرد.

یک پایگاه داده که هر ورودی به آخرین آن پیوند دارد

یک پایگاه داده که هر ورودی به آخرین آن پیوند دارد

فرض کنید داده داخل اولین سلول این بلاک چین را عوض کردهاید. سپس یک شناسه متفاوت به دست آمده و سلول بعدی نیز متناظر با این تغییر، دادهای متفاوت خواهد داشت. در پی آن شناسه سلول دوم نیز عوض میشود و این روال همینطور ادامه پیدا میکند. به همین دلیل پایگاه داده از نوع بلاک چین را تغییر ناپذیر خطاب میکنند. تفاوتی بیت کوین و لایت کوین از این دیدگاه وجود ندارد.

این توضیحی ساده درباره نحوه استفاده بلاک چین از توابع هش بود. هشینگ شبیه چسبی است که بلاکها را در بلاک چین به هم وصل میکند. هشینگ به معنی دریافت دیتا با هر اندازه و سپس عبور دادنش از یک تابع ریاضی به منظور تولید یک خروجی (یک هش) است که همیشه طول ثابتی دارد. در نظر داشته باشید حین استفاده از یک تابع هشینگ ثابت، شانس یافتن دو قطعه داده که دقیقا خروجی یکسانی تولید میکنند، بسیار پایین است.

در فرآیند استخراج، ماینر یک بلاک را از داخل یک تابع هشینگ عبور داده و هش آن را به دست میآورد. این کار به نظر بسیار ساده است، پس چه چیزی سبب دشوار شدن آن در شبکه بیت کوین و لایت کوین میشود؟ پروتکل نتورک این دو رمز ارز برای دشوار کردن کار و اجبار استخراجکنندگان به فعالیت درست و صادقانه، هر پاسخی را قبول نمیکند. Hash تولید شده باید پایینتر از مقداری مشخص قرار بگیرد.

از طرفی گفتیم مادامی که داده ارائه شده به تابع هشینگ تغییر نکند، خروجی ثابت خواهد بود. پس ماینر باید در هر مرتبه تلاش قطعهای داده (بیمصرف) تحت عنوان نانس به بلاک اضافه کند، بلکه هش نتیجه تغییر کند. این کار تا زمان ایجاد یک Hash قابل قبول توسط پروتکل شبکه ادامه پیدا میکند.

مبحث هشینگ بسیار پیچیده و تشریح جزئیتر آن از حوصله مطلب مقایسه تفاوت بیت کوین و لایت کوین خارج است. از طرفی بلاک چین فناوری گستردهای است و نکات فراوانی دارد. برای کسب اطلاعات بیشتر درباره این دو مفهوم حتما مطالب جامع زیر را مطالعه کنید:

مخالفت چارلی لی با روند استخراج BitCoin

در شبکه BitCoin حل کردن یک بلاک به مراتب سختتر از کار مشابه در LiteCoin است و به قدرت پردازشی، انرژی الکتریکی و زمان بیشتری نیاز دارد. چارلی لی عقیده داشت فرآیند استخراج در بیت کوین بیش از اندازه دشوار و پیچیده شده و باید کمی آن را تسهیل کرد.

مجموعه قوانین (الگوریتم) مربوط به نحوه کار بیت کوین SHA-256 است. چارلی لی آن را در لایت کوین با Scrypt جایگزین کرد. استخراج در شبکهای مبتنی بر Scrypt در مقایسه با SHA-256 چهار برابر سریعتر است و به برق کمتری نیاز دارد. تفاوت بیت کوین و لایت کوین نشان داد ایجاد یک بلاک جدید در نتورک نخستین رمز ارز حدود 10 دقیقه به طول میانجامد، اما این زمان در شبکه نقره دیجیتال حدود 2.5 دقیقه است. ماینرها اکنون به ازای حل و افزودن موفق یک بلاک به بلاک چین در BitCoin و LiteCoin به ترتیب 6.25 و 12.5 واحد جایزه دریافت میکنند.

البته طرفداران بیت کوین عقیده دارند SHA-256 نسبت به Scrypt امنیت بالاتری دارد. به عقیده آنها زمان بیشتر عملیات منجر به افزایش احتمال رویت خطاها میشود. دوستداران اولین کریپتوکارنسی جهان مدعی هستند فورک آن، در انجام فرآیند اعتبارسنجی و استخراج عجله دارد! در مقابل طرفداران لایت کوین تصور میکنند رقیب آن بیش از اندازه و بدون دلیل ماینینگ را دشوار کرده است. به طور واضح استفاده از LTC به جای BTC به منظور انتقال ارزش سریعتر و ارزانتر است. با وجود ادعاهای مبنی بر امنیت بیشتر SHA-256 در مقایسه با Scrypt شبکه هیچ کدام یک از دو رمز ارز تاکنون هدف هک گسترده قرار نگرفته است.

اصلیترین تفاوت سیستمی بیت کوین و لایت کوین

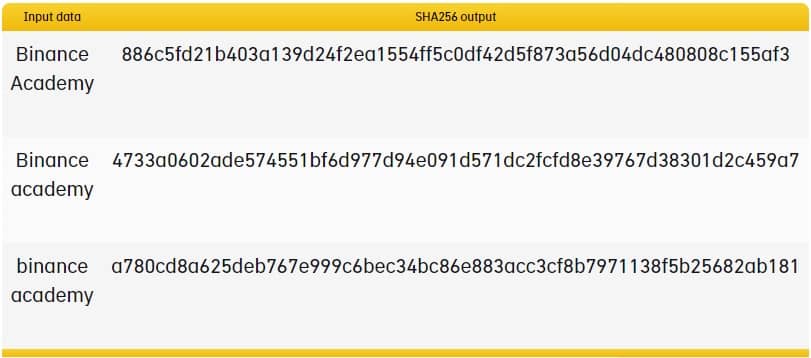

یک تابع هش، قادر است حجم بالایی از داده را به یک مقدار با طول ثابت تبدیل کند. نتیجه در واقع شناسهای برای آن داده به شمار میرود. مادامی که دیتا و الگوریتم مورد استفاده برای هشینگ تغییر نکند، نتیجه یکسان خواهد بود. اگر دادهای با حجم زیاد، حتی به اندازه یک بیت تغییر کند، یک هش کاملا متفاوت برای آن ایجاد میشود. Hashها در فرمت هگزادسیمال نوشته میشوند.

مثال زیر را در نظر بگیرید. همانطور که مشاهده میکنید، حتی تغییر دادن بزرگی و کوچکی حروف انگلیسی متن (داده)، به ایجاد یک خروجی کاملا متفاوت منجر میشود.

کاربرد هشینگ مختص رمز ارزها نیست. به عنوان مثالی ساده برای پی بردن به کاربرد آن، در تمام وب سایتها، شبکههای اجتماعی و پلتفرمهای نیازمند ایجاد حساب کاربری، Hashing کاربرد دارد. وقتی پسوردی برای اکانت خود مشخص میکنید، عبارت وارد شده به عنوان رمز عبور از یک تابع هش عبور کرده و نتیجه در پایگاه داده ذخیره میشود. به این ترتیب خود سیستم نیز از پسورد شما آگاه نیست. فراموش نکنید در یک تابع هش یک طرفه، رسیدن از خروجی به ورودی شاید به صدها سال زمان نیاز داشته باشد! وقتی برای لاگین به حساب کاربری خود، رمز عبورتان را وارد میکنید، مقدار وارد شده از همان تابع Hash عبور کرده و در نهایت هشها با یکدیگر مطابقت داده میشوند.

SHA-256 در برابر Scrypt

SHA-256 و Scrypt جزو متداولترین الگوریتمهای به کار رفته در شبکه رمز ارزهای مبتنی بر سیستم اثبات کار (PoW) هستند. ماینرها از این الگوریتمها در فرآیند استخراج بهره برده و بلاکهای حاوی تراکنشها را به بلاک چین اضافه میکنند. طبق مقایسه بیت کوین و لایت کوین این مهمترین اختلاف آنها از دیدگاه سیستمی به شمار میرود.

استفاده از SHA-256 و Scrypt یا هر الگوریتم دیگر، به تصمیم توسعهدهندگان یک رمز ارز بستگی دارد. پیش از ادامه این مقایسه، ابتدا باید با عناوین اختصاری مربوط به نرخ هش آشنا شوید:

- کیلوهش بر ثانیه (KH/s): یک هزار محاسبه هش در ثانیه

- مگاهش بر ثانیه (MH/s): یک میلیون محاسبه هش در ثانیه

- گیگاهش بر ثانیه (GH/s): یک میلیارد محاسبه هش در ثانیه

- تراهش بر ثانیه (TH/s): یک تریلیون محاسبه هش در ثانیه

SHA-256 پیچیدهتر از Scrypt بوده و در رمز ارزهای مبتنی بر سیستم PoW متعددی نظیر اولین گزینه، بیت کوین، به کار رفته است. به خاطر پیچیدگی بیشتر، زمان برگشت تراکنش در اینجا پایینتر است. در نتیجه زمان به جای ثانیه در دقیقه اندازهگیری میشود. عقیده بر این است که پردازش بلاک داده توسط SHA-256 تقریبا عاری از خطا بوده و بهترین گزینه به منظور محافظت از دیتا به شمار میرود. استخراج موفقیتآمیز رمز ارزها در اینجا به هش ریت در حد گیگاهش و بالاتر نیاز دارد.

Scrypt پیچیدگی کمتر و سرعت بالاتری دارد. توسعهدهندگان ارزهای دیجیتال جدید، اغلب آن را به خاطر داشتن عملیاتهای راحت به SHA-256 ترجیح میدهند. این الگوریتم به مراتب راحتتر روی یک پردازنده عادی (CPU) اجرا شده و در مقایسه با رقیبش، انرژی کمتری مصرف میکند. استخراج موفقیتآمیز رمز ارزها در اینجا حتی با هش ریت در حد کیلوهش و مگاهش نیز انجام میشود. ریگهای ماینینگ متشکل از پردازنده و پردازشگر گرافیکی نیز قادر به دستیابی به این میزان محاسبه هش در ثانیه هستند.

به خاطر زمان برگشت تراکنش سریعتر، عدهای مدعی سطح امنیت و اعتبار پایینتر Scrypt هستند. با این حال هیچ فردی تاکنون نتوانسته این ادعا را به اثبات برساند. طبق مقایسه بیت کوین و لایت کوین شبکه هیچ کدام تا امروز هدف هک گسترده قرار نگرفته است.

Scrypt به نحوی طراحی شده تا کمتر با راهکارهای سخت افزاری سفارشی نظیر اسیک ماینرها انطباق داشته باشد، به همین دلیل سوئیچ از GPU به ASIC، همانند زمان این کار در شبکه بیت کوین، به رشد انفجاری توان یک نود در استخراج منجر نخواهد شد. با این حال الگوریتم نام برده در برابر دستگاههای اختصاصی ماینینگ مصون نیست، به طوری که برخی متخصصان عقیده دارنده به زودی، شاهد ظهور دستگاههای ماینر قدرتمند منطبق با Scrypt نیز خواهیم بود. این موضوع، الگوریتم نام برده را از چشماندازش دور میکند.

مقایسه سرمایهگذاری در BTC و LTC

واقعیت این است که بیشتر افراد به تکنولوژی و نحوه کار رمز ارزها اهمیت نداده و هدفشان از دنبال کردن مقایسه تفاوت بیت کوین و لایت کوین یافتن رمز ارز دارای بهرهروی و سودآوری بیشتر است! جدول زیر تغییرات قیمت آنها از سال 2013 تاکنون را نشان میدهد:

| تاریخ |

قیمت 1 بیت کوین |

قیمت 1 لایت کوین |

| 16 ژوئن 2013 |

100.16 دلار |

2.07 دلار |

| 15 دسامبر 2013 |

849.68 دلار |

29.39 دلار |

| 15 ژوئن 2014 |

568.19 دلار |

9.79 دلار |

| 14 دسامبر 2014 |

347.8 دلار |

3.48 دلار |

| 14 ژوئن 2015 |

233.28 دلار |

1.94 دلار |

| 13 دسامبر 2015 |

433.85 دلار |

3.59 دلار |

| 19 ژوئن 2016 |

752.33 دلار |

5.54 دلار |

| 18 دسامبر 2016 |

791.71 دلار |

3.7 دلار |

| 18 ژوئن 2017 |

2,621 دلار |

45.33 دلار |

| 17 دسامبر 2017 |

19,528.93 دلار |

375.89 دلار |

| 18 مارس 2018 |

7,720.85 دلار |

148.14 دلار |

| 26 فوریه 2021 (اکنون) |

45,687 دلار |

170 دلار |

بیشینه قیمت LTC حدود سه سال قبل، در زمان رشد انفجاری قیمت BTC تا نزدیکی 20 هزار دلار، رقم خورد. این در حالی است که بیت کوین طی چند روز اخیر (ابتدای اسفند 1399) سقفهای تاریخی جدیدی را لمس کرد و حتی تا قیمت 58 هزار دلار نیز پیش رفت. مخالفان کریپتوکارنسی عقیده دارند قیمت بیت کوین، لایت کوین و تمام رمز ارزها حباب است، به همین دلیل سرمایهگذاری در آنها کار خطرناک و پرریسکی محسوب میشود. منظور از حباب، غیر واقعی و دور بودن قیمت بازار از ارزش واقعی است. بعد از ترکیدن حباب، قیمتها به شدت ریزش خواهند کرد.

در مقابل طرفداران کریپتوکارنسی معتقد به افزایش قیمتها به خاطر کاربردی بودن و بالا رفتن میزان استفاده از رمز ارزها در دنیای واقعی هستند. در نظر داشته باشید بلاک چین و ارزهای دیجیتال شکل گرفته بر بستر آن هنوز جدید به شمار رفته و هیچکس قادر به پیشبینی آیندهشان نیست.

جدول مقایسه قیمت بیت کوین و لایت کوین وابستگی LTC به BTC را نشان داد. هر زمان ارزش طلای دیجیتال رشد کرد، وضعیت نقره دیجیتال نیز بهبود یافت! البته این اتفاقی دور از انتظار نیست. نه تنها لایت کوین، بلکه قیمت تمام آلت کوینهای بازار وابسته به بیت کوین است و در اغلب مواقع موازی با آن تغییر میکند.

آینده نامشخص است و هرگز نمیتوان به طور قطعی، موفقیت یک رمز ارز در آینده را تضمین کرد. صرفا میتوان بر اساس تحلیل تکنیکال و تحلیل فاندامنتال وضعیت بازار یک رمز ارز در آینده را پیشبینی کرد. از طرفی وضعیت کل دنیای کریپتوکارنسی در هالهای از ابهام قرار دارد. ممکن است دولتها به جد به مخالفت با آنها پرداخته یا رمز ارزهای غیر متمرکز را به عنوان روشی کاملا مشروع به منظور مبادله بپذیرند. چنین تصمیماتی به شدت روی قیمت تمام آنها تاثیر خواهد گذاشت.

به طور عادی، رفتار آلت کوینها شامل لایت کوین وابسته به بیت کوین است. وقتی قیمت اولین و محبوبترین رمز ارز دنیا در پی خرید شرکتهای بزرگ یا حمایت افراد سرمایهدار و شناخته شده افزایش پیدا میکند، وضعیت آلت کوینها نیز بهتر میشود. در مقابل، وقتی خبر بدی بیت کوین را در سراشیبی قرار میدهد، آلت کوینها نیز وضعیتی مشابه را تجربه میکنند.

واقعیت این است که رویای چند برابر کردن پول با BTC مخصوصا طی مدت زمانی کوتاه را باید از سر بیرون کرد! اولین خریداران و سرمایهگذاران در نخستین رمز ارز دنیا به سودهای نجومی رسیدند و این اتفاق مجددا، حداقل در آینده نزدیک، رخ نمیدهد. تصور کنید قیمت کنونی BitCoin از 46 هزار دلار، به سختی به 92 هزار دلار برسد. در این شرایط ارزش دارایی شما دو برابر شده است. در حالی که میبینیم قیمت برخی آلت کوینها طی مدت زمانی کوتاه، حتی زیر دو ماه، تا ده برابر افزایش پیدا میکند!

مارکت کپ BitCoin برابر 862 میلیارد دلار و قیمت هر واحد آن 46 هزار دلار است. این ارقام برای LiteCoin به ترتیب 11 میلیارد دلار و 171 دلار است. این موضوع نشان میدهد نقره دیجیتال در مقایسه با طلا فرصت رشد بیشتری دارد.

بیت کوین و لایت کوین به عنوان ذخیره ارزش

وقتی چیزی ارزشمند است، میتوان آن را در ازای دریافت کالا یا خدمات مبادله کرد. ذخیره ارزش (Store Of Value)، نوعی دارایی است که ارزشش را بدون مستهلک شدن حفظ میکند. به عبارتی این چیزی است که علاوه بر ارزشمند بودن در حال حاضر، در آینده نیز ارزشمند باقی خواهد ماند. شناخته شدهترین ذخیره ارزش در حال حاضر در سراسر دنیا طلا محسوب میشود. در زمان کشف طلا در سال 1848 این ماده ارزشمند تلقی شد و این دیدگاه همچنان وجود دارد. خطاب کردن طلا به عنوان «فلز گرانبها» محدود به کشور یا کشورهایی خاص نیست و در نقطه نقطه دنیا این دیدگاه وجود دارد. اگرچه در مقایسه تفاوت بیت کوین و لایت کوین آنها را طلا و نقره دیجیتال خطاب کردیم، اما از این نظر فاصله زیادی با ذخیره ارزشی نظیر طلا دارند.

ارزها نیز میتوانند به عنوان ذخیره ارزش کاربرد داشته باشند، هر چند از این نظر پشت سر طلا و دیگر فلزات گرانبها قرار میگیرند. ارز کشورهای قدرتمند نظیر دلار آمریکا، در مقایسه با ارز کشورهای فاقد اقتصاد قوی گزینه بسیار بهتری برای مصون ماندن از تورم محسوب میشوند. البته حتی کشوری نظیر آمریکا نیز از گزند تورم در امان نیست، به همین ارزش ارز فیات آن با گذر زمان کاهش پیدا میکند. به همین دلیل حتی مردم این کشور نیز به دنبال سرمایهگذاری در طلا هستند. اما آیا میتوان به رمز ارزها، مخصوص بیت کوین و لایت کوین، چنین دیدی داشت؟

رمز ارزها هنوز نوع جدیدی از دارایی به شمار رفته و با وجود رشد انفجاری میزان محبوبیتشان، غالب مردم دنیا اعتقادی به آنها ندارند. نمیتوان ارزهای دیجیتال مدرن، حتی خود بیت کوین، را ذخیره ارزشی شبیه طلا دانست، اما این پتانسیل را دارند. طلا یک ذخیره ارزش بینظیر است، چرا که ارزشی ذاتی داشته و از طرفی مقداری محدود از آن وجود دارد. طلا در برابر تورم مقاوم است و ارزش آن به ناگهان شدیدا بالا نمیرود یا ریزش نمیکند.

مقایسه بیت کوین و لایت کوین وضعیتی تقریبا مشابه را نشان داد، هر چند تفاوتی بزرگ در اینجا وجود دارد. در نهایت فقط تعداد محدودی BTC و LTC در شبکه هر یک عرضه میشود. مقدار نهایی بیت کوین و لایت کوین به ترتیب 21 میلیون و 84 میلیون خواهد بود. از این نظر آنها وضعیتی مشابه طلا دارند. اختلاف بزرگ، ارزشمند بودن ذاتی طلا است، در حالی که رمز ارزها ارزشی توافقی دارند. به همین دلیل برخی آنها را بدون پشتوانه خطاب میکنند.

BitCoin قدیمیترین و مورد اعتمادترین رمز ارز محسوب شده و میدانیم مقدار مشخصی از آن وجود دارد. شبیه طلا، با پیش رفتن در زمان استخراج BTCهای جدید دشوارتر خواهد شد، به همین دلیل با وجود عرضه بالای 18.5 میلیون واحد از 21 میلیون کل تا امروز، تزریق مابقی به شبکه تا حدود سال 2140 زمان خواهد برد. این موضوع به معنی قابل پیشبینی بودن قیمت بیت کوین و قابل اعتماد بودنش در آینده نزدیک است و از این نظر روالی مشابه طلا دارد.

در نظر داشته باشید طلا به عنوان ذخیره ارزش جایگاهش را به دست آورده و توپ هم آن را تکان نخواهد داد! هرگز روزی هیچ فرد، سازمان یا کشوری طلا را بیارزش خطاب نمیکند. در آن سو افراد و کشورها هنوز با شک و تردید به رمز ارزها حتی بیت کوین نگاه میکنند. هر چه شرکتهای بیشتری اقدام به سرمایهگذاری در آن کنند، اعتبار بیشتری به دست خواهد آورد. لایت کوین وضعیت تقریبا مشابهی دارد، هر چند در اولویت ذخیره ارزش، پایینتر است. به عبارتی اگر فردی به دنبال یک ذخیره ارزش رمز ارزی باشد، BTC را به LTC ترجیح خواهد داد.

باید چشم به رفتار افراد و شرکتهای بزرگ دوخت. خرید بیت کوین توسط شرکتهای بزرگی مثل تسلا یا حمایت از آن توسط دومین فرد ثروتمند دنیا، ایلان ماسک، تاکنون تاثیر به سزایی در اعتبار بخشی به این رمز ارز و در کل دنیای کریپتوکارنسی داشته است. تصور کنید روزی شرکتهایی نظیر مایکروسافت و اپل در ارزهای دیجیتال سرمایهگذاری کنند! در آن صورت میتوان نسبت به آینده روشن آنها تضمین داد.

بیت کوین و لایت کوین به عنوان پول

رمز ارزها هنوز جایگزین ارزهای رایج نشده و این اتفاق اکنون تقریباً بعید به نظر میرسد. دولتها اگرچه نسبت به کریپتوکارنسی کمی نرمتر شدهاند، اما هرگز حاضر نخواهند شد آنها را با ارز فیات رسمی خود جایگزین کنند. بین بیت کوین و لاین کوین تفاوت از این دیدگاه وجود ندارد.

با این حال فروشگاهها و سرویسدهندگان زیادی اکنون ارزهای دیجیتال را به عنوان یک روش پرداخت قبول میکنند. میتوانید هزینه دریافت کالا یا خدمات از آنها را با کیف پول ارز دیجیتال خود پرداخت کرده یا از دستگاههای POS کریپتویی استفاده کنید. از طرفی با سرعتی بالا، در گوشه گوشه دنیا شاهد اضافه شدن دستگاههای خودپرداز (ATM) کریپتویی هستیم که به ازای انتقال BTC و LTC یا سایر رمز ارزها، به شما اسکناس نقد ارائه کرده یا به حسابتان در بانکها، ارز رایج کشور را واریز میکنند.

حتی اگر تمام موجودی خود را تبدیل به رمز ارز کرده و به فروشگاهی ناآشنا با کریپتوکارنسی مراجعه کنید، به لطف وجود صرافیهایی نظیر بیت 24 میتوانید خیلی سریع هر میزان BitCoin یا LiteCoin خود را به ریال تبدیل کرده و سپس خیلی عادی هزینهها را پرداخت کنید.

در حال حاضر فروشندگان و سرویسدهندگان ایرانی در مقایسه با برخی کشورهای اروپایی و همچنین ایالات متحده آمریکا، از نظر پذیرش رمز ارزها عقبتر هستند. برخی شرکتهای بینالمللی نظیر کیافسی کانادا اکنون به طور محدود از آنها پشتیبانی میکنند. به عنوان نمونه فروشگاههای این فست فود زنجیرهای یک منوی خاص دارد که میتوانید هزینه دریافت اقلام آن را با BTC پرداخت کنید. در ابتدای سال 2021، شرکت تسلا بلافاصله بعد از اعلام خرید 1.5 میلیارد دلار BitCoin، امکان خرید خودروهای الکتریکی خود با همین رمز ارز را مهیا کرد. در مقایسه با ارائهکنندگان کالاهای فیزیکی، وب سایتهای ارائه خدمات مختلف پشتیبانی بهتری از رمز ارزها دارند.

لایت کوین در مقایسه با بیت کوین کمتر به عنوان روش پرداخت مورد قبول است، اما همچنان در مقایسه با همه آلت کوینها وضعیت بهتری دارد. اگر شرکتی بخواهد در کنار بیت کوین، رمز ارزهای دیگری را نیز به عنوان روش پرداخت قبول کند، به احتمال بسیار زیاد اتریوم و لایت کوین اولین گزینههای پیش رو محسوب میشوند.

به نظر در این رقابت BitCoin برنده است، اما سخت در اشتباه هستید. برای پرداختهای روزمره، LiteCoin به مراتب گزینه بهتری است، چرا که سرعت پردازش بالاتر و کارمزد پایینتری دارد. از طرفی با رشد قیمت BTC، پرداختهای خرد با آن با وجود امکانپذیر بودن، دشوارتر شده و با توجه به کارمزد سیستم، در برخی موارد از اصلا مقرون به صرفه نیست. مقایسه بیت کوین و لایت کوین در این زمینه بسیار جالب است.

تصور کنید BTC را به عنوان روش پرداخت در یک فروشگاه فیزیکی انتخاب کردهاید. حتی اگر کارمزدی بالا برای تراکنش خود تعیین کنید، حداقل باید چند دقیقه تا تکمیل و تایید آن منتظر بمانید. فراموش نکنید به طور متوسط، تعداد تراکنشهای پردازش شده در هر ثانیه در اینجا فقط 4 عدد است! در مقایسه با قدرت پردازشی سیستمهای بانکی عادی این رقم یک فاجعه محسوب میشود! به همین دلیل در زمان بالا رفتن ترافیک در نتورک، باید ساعتها منتظر تایید تراکنش مانده یا گاهی اوقات کارمزدی بیشتر از خود هزینه در حال انتقال تعیین کنید! در بهترین حالت، زمان انتظار حین پرداخت BitCoin برابر 10 دقیقه است، اما این کف برای LiteCoin به 2.5 دقیقه کاهش پیدا میکند.

البته در عمل مجبور به انتظار تا تایید نهایی نیستید. دریافتکننده، مثلا صندوقدار یک شعبه کیافسی کانادا، کافی است مشروع بودن پرداخت شما را در چند نود سیستم بررسی کند و نیازی به انتظار تا زمان استخراج بلاک حاوی تراکنش شما نیست. به وسیله چک کردن چند گره، دریافتکننده از موجودی کافی شما برای پرداخت اطمینان پیدا میکند. این تراکنش بدون تایید (Zero Confirmation Transaction) خطاب میشود. با این کار روال پرداخت شبیه استفاده از کارتهای بانکی عادی میشود. مقایسه بیت کوین و لایت کوین نشان از سرعت بالاتر LTC به طور کلی دارد، اما با در نظر گرفتن Zero Confirmation Transaction نسخه سبک در برخی مواقع از نظر سرعت شکست میخورد.

برای تشبیه، انتقال وجه پایا را در نظر بگیرید. حین پرداخت پایا، پول همان لحظه در حساب دریافتکننده قرار نمیگیرد، با این حال وی با بررسی تراکنش و شماره پیگیری از صحت انتقال اطمینان پیدا میکند. به شکلی مشابه در زمان پرداخت کریپتویی با BitCoin و LiteCoin نیز مجبور به انتظار تا زمان استخراج بلاک حاوی تراکنش شما نیستید و میتوان با چند چک، از صحت انتقال اطمینان پیدا کرد.

مقایسه وضعیت دموکراسی در بیت کوین و لایت کوین

بیت کوین با تاکید بر عدم تمرکز و گرفتن قدرت تصمیمگیری درباره یک سیستم پولی بینالمللی از دولتها ساخت شد. در اینجا میتوانید بدون احراز هویت اقدام به دریافت و پرداخت کنید. هدف، دادن قدرت کنترل سیستم مالی به دست افراد است، اما بیت کوین و لایت کوین چقدر در این زمینه موفق بودهاند؟

مهمترین تفاوت لایت کوین و بیت کوین نحوه کارکرد فرآیند استخراج در آنها است. همانطور که گفتیم ماین کردن BTC در مقایسه با LTC به هزینه، برق و زمان بیشتری نیاز دارد و در مجموع دشوارتر است. این موضوع سبب شده برای کسب سود به واسطه استخراج بیت کوین به خرید ریگ ماینینگ قدرتمند و گران قیمت احتیاج باشد.

این روزها دیگر نمیتوان با کامپیوترها و مخصوصا لپ تاپهای عادی BitCoin استخراج کرد و به این منظور به دستگاههایی مخصوص به نام اسیک ماینر (ASIC Miner) نیاز دارید. مدتها است بیت کوین ماینینگ از یک کار عادی، تبدیل به یک صنعت بزرگ شده است، به طوی که مزارع بزرگی متشکل از چند صد دستگاه ماینر اختصاصی به وجود آمدهاند. این موضوع ورود به عرصه را برای افراد عادی دشوار کرده است.

اکنون شرکتها و افراد سرمایهدار قادر به ساخت مزارع استخراج، بخش زیادی از کل موجودی را در دست گرفته و به طور مدام با افزایش قدرت پردازشی مزارع خود، رقابت را برای ورود کاربران عادی سخت میکنند. بیت کوین متولد شد تا ثروت به طور مساوی تقسیم شود، اما اکنون از چشمانداز اولیهاش دور شده است. افراد عادی با موجودی BTC پایین نیز تقریبا هیچ قدرتی برای تصمیمگیری درباره چگونگی اداره آن ندارند!

مشکل دیگر، تخریب محیط زیست به دست بیت کوین است. گفته میشود مصرف کل دستگاههای ماینر در دنیا به اندازه برق مصرفی کشور پاکستان با 216 میلیون نفر جمعیت است! آنها برق را بلعیده و آلودگی زیادی تولید میکنند. مقایسه بیت کوین و لایت کوین مشخص میکند این موارد در هارد فورک اولین رمز ارز دنیا مورد توجه قرار گرفتهاند.

چارلی لی این مشکلات را در زمان خلق لایت کوین در نظر گرفت. اگرچه اکنون استخراج LTC با کامپیوترهای عادی سودآوری بسیار پایینی دارد، اما حداقل این کار در حد تفریح نیز امکانپذیر است. اگر برای ماین کردن حرفهای یک اسیک ماینر مبتنی بر الگوریتم Scrypt خریداری کنید، بهرهوری چندان افزایش پیدا نمیکند، چرا که این الگوریتم چندان برای کار با دستگاههای سخت افزاری سفارشی مخصوصا ماینینگ انعطافپذیری ندارد. از دیدگاه دموکراسی LiteCoin گزینه بهتری است، چرا که افراد عادی بیشتر میتوانند در آن سهیم باشند.

در یکی از مطالب وبلاگ بیت 24 به طور مفصل درباره سودآوری، محدودیتها و نحوه استخراج بیت کوین صحبت کردیم. برای کسب اطلاعات بیشتر به مطلب زیر مراجعه کنید:

جمعبندی از نقاط اشتراک بیت کوین و لایت کوین

هر دو بر مبنای فناوری بلاک چین ساخته شدهاند. در واقع، لایت کوین زیر شاخهای از بیت کوین به شمار میرود، هر چند اکنون استقلال داشته و مسیری متفاوت را دنبال میکند. برخلاف تصور، شبکه همه رمز ارزها از بلاک چین استفاده نکرده و غیر متمرکز نیست. به عنوان نمونه، ریپل به عنوان یکی از برترین آلت کوینهای بازار، از بلاک چین استفاده نمیکند. تتر نیز به عنوان محبوبترین استیبل کوین بازار، با وجود استفاده از بلاک چین، متمرکز است.

اما طبق مقایسه بیت کوین و لایت کوین این دو شبکههای بلاک چینی غیر متمرکز به شمار میروند. یک موجودیت خاص آنها را اداره نمیکند و به دست کاربران و افراد عادی، نه بانک مرکزی تحت کنترل دولت یک کشور، مدیریت میشوند. لایت کوین متولد شد تا مشکلات BitCoin را بهبود ببخشد، به همین دلیل شباهتهای زیادی با آن داشته و صرفا یک سری اصلاحات در سیستمش اعمال شده است.

سیستم اثبات کار (PoW)

سیستم رسیدن به اجماع و توافق در هر دو اثبات کار است، هر چند از الگوریتمهای مختلفی استفاده میکنند. فرآیند اساسی استخراج در BitCoin و LiteCoin مشابه است و اختلاف به الگوریتم مورد استفاده مربوط میشود. اما منظور از PoW چیست؟

اثبات کار سیستمی نیازمند یک مقدار قابل توجه تلاش به منظور جلوگیری از استفادههای ناعادلانه یا مخرب از قدرت محاسباتی نظیر ارسال ایمیلهای اسپم یا ترتیب دادن یک حمله دیداس است. هال فینی (Hal Finney) در سال 2004 این ایده را در سیستمهای پولی به کار بست. در سیستم BTC به طور گسترده از ایده وی استفاده شد. امروز بیشتر رمز ارزها مبتنی PoW کار میکنند.

در بیت کوین، لایت کوین یا نتورک دیگر ارزهای دیجیتال مبتنی بر سیستم PoW، هدف پرهزینه کردن فرآیند است. در نتیجه ماینرها فکر کلک زدن به شبکه را از سر بیرون میکنند. مقصود آنها از خرید دستگاههای استخراجکننده گران قیمت و پرداخت هزینه گزاف برق، کسب سود است. در صورتی که شبکه به تقلبهای احتمالی آنها پی ببرد، همه زحماتشان بر باد خواهد رفت.

ذخیرهسازی و تراکنش

میتوان هر دو رمز ارز مورد بحث را با دستگاههای ماینر استخراج یا از صرافیهای کریپتوکارنسی نظیر بیت 24 خریداری کرد. بعد از ماین کردن یا خرید، برای دریافت و نگهداری به یک کیف پول ارز دیجیتال به منظور مدیریت کلیدهای عمومی و خصوصی نیاز دارید. در نظر داشته باشید نحوه کار والتهای کریپتوکارنسی شبیه کیف پول عادی نیست.

یک کیف پول بیت کوین یا لایت کوین، محلی برای نگهداری کلیدهای عمومی و خصوصی مربوط به دارایی شما است. آنها به زبان ساده، تعلق داشتن یک موجودی مشخص به شما درون شبکه را به اثبات میرسانند. مبحث کلید عمومی و خصوصی بسیار پیچیده و بررسی آن از حوصله مطلب مقایسه بیت کوین و لایت کوین خارج است. برای کسب اطلاعات بیشتر به مطلب زیر مراجعه کنید:

جمعبندی از تفاوتهای بیت کوین و لایت کوین

عدم پذیرش تغییرات مورد نظر چارلی لی توسط عده قابل توجهی از اعضای انجمن BitCoin در سال 2011، به تولد LiteCoin منجر شد. از آن جایی که LTC یک هارد فورک از BTC محسوب میشود، وجود تفاوتهایی اساسی بین آنها بدیهی است.

قیمت و مارکت کپ

بلاکهای لایت کوین را سریعتر میتوان استخراج کرد و از طرفی با ماین کردن هر بلاک، جایزه بیشتری دریافت خواهید کرد. البته، LTC در مقایسه با BTC دارای قیمت پایینتری است. در زمان نگارش مطلب در روز 8 اسفند 1399، بر اساس مقایسه قیمت بیت کوین و لایت کوین به ترتیب 46 هزار دلار و 170 دلار است. تعداد کوینهای در گردش داخل شبکه هر یک نیز به ترتیب 18,639,156 واحد و 66,548,625 واحد است. با ضرب قیمت هر واحد در تعداد سکههای استخراج شده تا امروز، مارکت کپ BitCoin و LiteCoin به ترتیب 876,036,131,843 و 11,569,618,631 دلار محاسبه میشود.

اختلاف زیادی بین ارزش آنها وجود دارد. اگرچه اکنون آلت کوینهای دارای ارزش پایینتر فرصت بیشتری برای رشد دارند، اما فراموش نکنید لایت کوین پروژهای کاملا منحصربهفرد و ارائهدهنده یک سرویس خاص بر مبنای فناوری بلاک چین نیست و صرفا یک ورژن سبک و کمی بهبود یافته از بیت کوین به شمار میرود. رشد یا ریزش قیمت همه آلت کوینها تا حد زیادی وابسته به BitCoin است. این وابستگی برای LiteCoin بیشتر میشود.

توزیع شدگی

از دیدگاه محدود بودن تعداد نهایی سکههای در گردش داخل شبکه تفاوت بین بیت کوین و لایت کوین وجود ندارد، اما مقدار نهایی برای هر یک متفاوت است. این مقدار توسط پروتکل شبکه برای BTC و LTC به ترتیب 21 میلیون و 84 میلیون عدد تعیین شده است. از نظر تئوری، این به نظر یک مزیت قابل توجه برای لایت کوین محسوب میشود، اما در دنیای واقعی این تفاوت در کاربرد ناچیز است.

هر دو رمز ارز به مقادیر بسیار کوچکی قابل تقسیم هستند. در واقعیت، کمترین مقدار بیت کوین که میتوان با آن تراکنش انجام داد یک صد میلیونم BTC معادل یک ساتوشی (0.00000001) است. در نتیجه کاربران هر دو ارز دیجیتال مورد بحث مشکلی از نظر پرداخت مبالغ کوچک ندارند. پس افزایش قیمت بیت کوین یا لایت کوین تا چند صد هزار دلار مشکلی از نظر پرداخت به وجود نخواهد آورد.

اواخر سال 2013، ریچارد براون (Richard Brown)، مدیر اجرایی شرکت IBM، مدعی شد کاربران ایجاد تراکنش بر اساس واحدهای درشت به جای کسری از یک واحد را ترجیح میدهند. اگر این ادعا را درست تصور کنیم، لایت کوین اکنون برای پرداخت هزینه خریدهای روزمره ارجحیت دارد. به عقیده وی ،از نظر روانی افراد تمایلی به سر و کله زدن با ارقام اعشاری ندارند. آقای ریچارد براون معتقد به حائز اهمیت بودن تفاوت بیت کوین و لایت کوین از این نظر بود.

با این حال، کیف پولهای کریپتوکارنسی ارزش هر میزان دارایی رمز ارزی را به نرخ ارز رایج محل زندگی کاربر، مثلا دلار، نشان میدهند. به این ترتیب کاربر درگیر مقادیر BTC یا LTC نشده و مجبور نیست ارزش مقادیر اعشاری، مثلا 0.00004 بیت کوین، را محاسبه کند.

سرعت تراکنش

لایت کوین، ورژن لایت و سبک بیت کوین بوده و نسبت به آن چابکی بیشتری دارد! در هر دو شبکه میتوان به طور آنی اقدام به ایجاد یک تراکنش کرد، اما زمان مورد نیاز برای تایید شدن این تراکنش و نشستن دارایی در حساب دریافتکننده متفاوت است. شعار LiteCoin از ابتدای ظهور، افزایش سرعت و کاهش هزینه تراکنشها بود و توانست به این وعده عمل کند.

بر اساس آمار وب سایت blockchain.com، به طور متوسط زمان اضافه شدن یک بلاک به بلاک چین بیت کوین زیر 10 دقیقه است، هر چند این رقم ممکن است بسته به وضعیت ترافیک نتورک تغییر و افزایش پیدا کند. برای لایت کوین این زمان به 2.5 دقیقه کاهش مییاید. برای پرداختهای روزمره، این خاصیت لایت کوین را جذابتر میکند. البته نباید از ویژگی تراکنش بدون تایید (Zero Confirmation Transaction) در شبکه BitCoin چشمپوشی کرد، اما بسیاری فروشندگان و سرویسدهندگان خود را درگیر آن نکرده و افزایش موجودی کیف پول رمز ارزی خود را ملاک تایید شدن تراکنش قرار میدهند.

الگوریتمها

اساسیترین تفاوت فنی لایت کوین و بیت کوین به کارگیری الگوریتمهای رمزنگاری مختلف است. BitCoin از الگوریتم قدیمی SHA-256 بهره برده است. آقای چارلی لی آن را در LiteCoin با الگوریتم نسبتا جدید Scrypt جایگزین کرد.

تاثیرگذاری این الگوریتمها در نحوه انجام فرآیند استخراج، دلیل اهمیت آنها است. در هر دو رمز ارز بیت کوین و لایت کوین، پردازش و تایید تراکنشها به صرف قدرت پردازشی زیادی نیازمند است. برخی گرههای تشکیلدهنده شبکه آنها، منابع پردازشی کامپیوتر یا دستگاه ماینرهای اختصاصی خود را در اختیار سیستم، با هدف کمک به تایید تراکنشها، قرار میدهند. این نودها استخراجکننده یا ماینر نام داشته و در ازای کارشان، جایزهای در قالب BTC (در شبکه بیت کوین) یا LTC (در شبکه لایت کوین) دریافت میکنند.

SHA-256 به طور کلی الگوریتم پیچیدهتری در مقایسه با Scrypt است. در عین حال درجه بیشتری از پردازش موازی فراهم میکند. به لطف این ظرفیت، ماینرهای BitCoin طی سالهای اخیر از روشهای پیچیده و فزایندهای با کارایی حداکثری استفاده کردهاند. به عنوان نمونه اکنون متداولترین روش استخراج بیت کوین استفاده از دستگاههای اسیک (ASIC) ماینر است. آنها دستگاههایی مختص ماینینگ بوده و ترکیب قدرت پردازشی و بهینگی برق مصرفی آنها، با ریگهای استخراج عادی (دارای CPU و GPU) غیر قابل مقایسه است. تخصصی شدن استخراج BitCoin انجام این کار را از دسترس کاربران عادی خارج کرد، مگر این که عضو استخرهای استخراج (Mining Pool) شوند.

الگوریتم استخراج یک تفاوت مهم بیت کوین و لایت کوین است. Scrypt به شکلی طراحی شد تا کمتر در معرض راهکارهای سخت افزاری سفارشی به کار رفته در ماینینگ مبتنی بر ASIC باشد. در نتیجه رمز ارزهای متکی بر الگوریتم Scrypt نظیر LiteCoin، به عقیده متخصصان گزینه بهتری برای ورود کاربران عادی به عنوان ماینر محسوب میشوند. اگرچه شرکتهایی اقدام به ساخت اسیک ماینرهای مبتنی بر Scrypt کردهاند، اما این موضوع در چشمانداز لایت کوین درباره فراهم کردن قابلیت استخراج برای گسترهای از کاربران هنوز خدشه وارد نکرده است. به همین دلیل هنوز بخش قابل توجهی از گرههای ماینر در شبکه LiteCoin از ریگهای دارای GPU و حتی CPU استفاده میکنند.

منابع:

مطالب مرتبط

:: بازدید از این مطلب : 142

|

امتیاز مطلب : 0

|

تعداد امتیازدهندگان : 0

|

مجموع امتیاز : 0