بایننس (Binance) بزرگترین صرافی ارز دیجیتال دنیا است. در این مطلب به آموزش راهنمای ترید در بایننس و بررسی انواع تریدینگ در اینجا میپردازیم.

ترید در بایننس نیازمند یادگیری صحیح اصول این کار، علاوه بر نحوه استفاده از پلتفرم نام برده است، در غیر این صورت احتمال متضرر شدن به شدت افزایش پیدا میکند. افراد زیادی صرفا با شنیدن داستان افرادی که با سرمایهگذاری در ارزهای دیجیتال از فرش به عرش رسیدهاند، سراسیمه وارد این بازار شده و بخش زیاد، شاید کل آن، سرمایه خود را وارد میکنند، بدون این که آموزشهای لازم را دیده باشند. برای یک فعال کریپتوکارنسی، قورت دادن بایننس مخصوصا نحوه ترید کردن در آن جزو واجبات است!

از یک دیدگاه کلی، فعالان در دنیای ارزهای دیجیتال و در کل بیشتر بازارهای مالی، به دو شیوه کسب سود میکنند؛ آنها یک دارایی را بعد از خرید برای طولانی مدت، به امید افزایش قیمت آن در آینده، نگهداری کرده یا از نوسانات قیمت در بازههای زمانی کوتاههتر به نفع خود بهره میبرند. در بازار کریپتوکارنسی، به افرادی که استراتژی نخست را انتخاب کردهاند پیشنهاد شده سرمایهشان را داخل یک کیف پول ارز دیجیتال عادی نگهداری کنند. اما برای دسته دوم، قطعا انتخاب درست، نگهداری موجودی رمز ارزی داخل یک صرافی نظیر بایننس است تا بتوان از تردینگ کسب سود کرد.

این مطلب به قسمتهای زیر تقسیم شده است. برای دسترسی به هر بخش میتوانید از فهرست زیر استفاده کنید. بعد از بررسی نکات مهمی که باید درباره این صرافی بدانید، به آموزش تریدینگ در آخرین بخش خواهیم پرداخت.

- معرفی صرافی بایننس (Binance)

- استفاده از بایننس به عنوان یک ایرانی ممنوع!

- صرافی بایننس چگونه کار میکند؟

- رمز ارزهای پشتیبانی شده برای ترید در بایننس

- کارمزد صرافی Binance چقدر است؟

- امنیت ترید در بایننس

- ثبت نام و شروع ترید در بایننس

- آموزش ترید در بایننس

معرفی صرافی بایننس (Binance)

بایننس از نظر حجم معاملات بزرگترین صرافی کریپتوکارنسی در دنیا به شمار میرود. اهمیت این پلتفرم عظیم برای دنیای رمز ارزها به اندازهای است که در اولین روزهای اسفند ماه 1399، ارز دیجیتال اختصاصی آن یعنی بایننس کوین (Binance Coin) با نماد BNB، به لطف افزایش بیش از 8 برابری قیمت آن طی مدت زمانی کوتاه، به رتبه 3 بازار از نظر مارکت کپ رسید و پشت سری بیت کوین و اتریوم قرار گرفت!

Binance با هدف فراهم کردن امکان خرید و فروش طیف گستردهای از ارزها با کارمزد بسیار کم طراحی شد و این اهداف را برآورده کرد؛ صرافی از بیشمار کوین و توکن پشتیبانی میکند و این یکی از دلایل لذتبخش بودن ترید در بایننس است. از طرفی کارمزد هر تراکنش فقط 0.1 درصد است که در مقایسه با هزینه دریافت شده توسط سایر پلتفرمها، رقمی بینظیر محسوب میشود.

تازه کار یا حرفهای بودن برای فعالیت و ترید در بایننس مهم نیست، چرا که هر دو دسته کاربران میتوانند از امکانات و قابلیتهای صرافی استفاده کنند. میتوانید برای شروع نمای پایه (Basic) را برای خود فعال کرده و ابزارهای ناآشنا را از دید حذف کتید. بعد از کسب تجربه و مطالعه، با فعالسازی نمای حرفهای (Advanced) به تمام ابزارهای موجود دسترسی پیدا خواهید کرد.

تا مدتها بعد از تاسیس، فقط امکان تبادلات رمز ارزی داخل پلتفرم میسر بود و کاربران قادر به خرید ارزهای دیجیتال با پرداخت ارز فیات نبودند. این امکان اکنون به لطف همکاری Binance با شرکتهایی نظیر Simplex فراهم شده و کاربران میتوانند با کارتهای اعتباری اقدام به خرید انواع رمز ارز و شروع تریدینگ کنند.

Binance در سال 2017 و در کشور چین، توسط چانگ پنگ ژائو (Changpeng Zao) با نام مستعار CZ، متولد شد. به خاطر قوانین سرسختانه چین در ارتباط با کریپتوکارنسی، بنیانگذاران تصمیم گرفتند به ژاپن مهاجرت کنند. بعد از آن نوبت نقل مکان به تایوان و آمریکا رسید.

پشتیبانی از بیشتر آلت کوینها، کارمزد پایین تراکنشها، اهدای جایزه به کاربران، امنیت بالا، حجم بالای تبادلات و امکان تریدینگ سریع در بایننس بخشی از مزایای آن به شمار میرود. در یکی از مطالب قبلی به طور مفصل درباره خود صرافی Binance، تاریخچه، ویژگیها و مشکلاتش صحبت کردیم. برای کسب اطلاعات بیشتر در این رابطه به مطلب زیر مراجعه کنید:

استفاده از بایننس به عنوان یک ایرانی ممنوع!

پیش از پرداختن به سایر قسمتها و شروع آموزش ترید در بایننس باید نکته بسیار مهمی را مد نظر داشته باشید؛ استفاده از Binance به خاطر پیروی این شرکت از تحریمهای ایالات متحده آمریکا، برای کاربران ایرانی ممنوع است. در صورتی که سیستم به موقعیت جغرافیایی واقعی شما پی ببرد، حسابتان را بسته و موجودی ارزهای دیجیتالتان را مسدود خواهد کرد. در ادامه برای کسب مجوز برداشت دردسرهای زیادی را متحمل خواهید شد.

برای جلوگیری از بروز این مشکل، چند نکته مهم را مد نظر داشته باشید. هرگز حین ثبت نام یا هر زمان دیگر، شماره موبایلی با پیش شماره 98+ به سیستم ارائه نکرده و برای تریدینگ در بایننس احراز هویت دو مرحلهای با دریافت پیامک را روی یک شماره متعلق ایران قرار ندهید. با استفاده از یک نرم افزار تغییری آدرس آیپی نظیر VPN موقعیت جغرافیایی واقعی خود را پنهان کنید. کشور محل قرارگیری سرور VPN مورد استفاده در زمان ثبت نام را به خاطر داشته و همیشه برای استفاده از وب سایت یا اپلیکیشن، از یک آدرس IP مربوط به همان کشور استفاده کنید. در صورتی که نیازمند احراز هویت به منظور افزایش سقف تراکنشها و دسترسی به قابلیتهای اضافی هستید، از یک هویت جعلی استفاده کنید.

بهترین کار برای ترید حرفهای در بایننس خرید یک IP ثابت و استفاده از همان در تمام زمانهای دسترسی به اپلیکیشن یا وب سایت است.

صرافی بایننس چگونه کار میکند؟

اگر برای اولین مرتبه وارد وب سایت یا اپلیکیشن موبایل بایننس شوید، متوجه دو گزینه Trade پیشرفته و پایه در آن خواهید شد. اگر شما جزو کاربران تازه وارد به دنیای رمزارزها هستید، توصیه میکنیم از نمای Basic این صرافی استفاده کنید. هر فرد، صرفا با داشتن پیش زمینهای محدود درباره ارزهای دیجیتال، میتواند به آسانی از این پلتفرم و سرویسهای مختلفش استفاده کند.

تفاوت اصلی بین نسخه پایه و پیشرفته این است که در نسخه پیشرفته تحلیلهای عمیقتری روی ارزش ارزهای دیجیتال در طول زمان انجام میشود. در همین حال، داشبورد نسخه پایه نیز شامل چارتها و علائم مختلفی است که وضعیت و تاریخچهی معاملات شما را به نمایش میگذارند.

در اپلیکیشن موبایل برای مشخص کردن نحوه نمایش، به پروفایل خود مراجعه کرده (تب Home، با لمس آیکون آدمک واقع در گوشه بالا سمت چپ) و سپس گزینه Binance Lite را لمس کنید. با این کار قابلیتهای اضافی مخفی شده و تنها امکانات پایه برای خرید و فروش انواع رمز ارزها و همچنین تبدیل آنها به یکدیگر، نمایش داده میشوند.

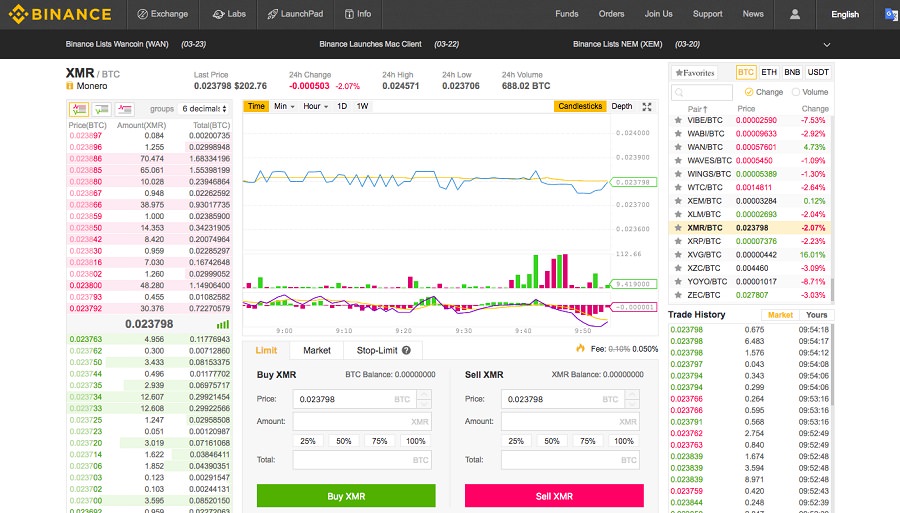

نمای پایه (Basic)

نمای پایه طراحی بسیار زیبا و سادهای دارد. تمام اطلاعات مورد نیاز شما همراه با قیمتها به وضوح در سمت چپ قرار گرقته گرافها و گزینههای خرید و فروش در وسط صفحه واقع شدهاند. تاریخچه معاملات خود را میتوانید در سمت راست صفحه مشاهده کنید.

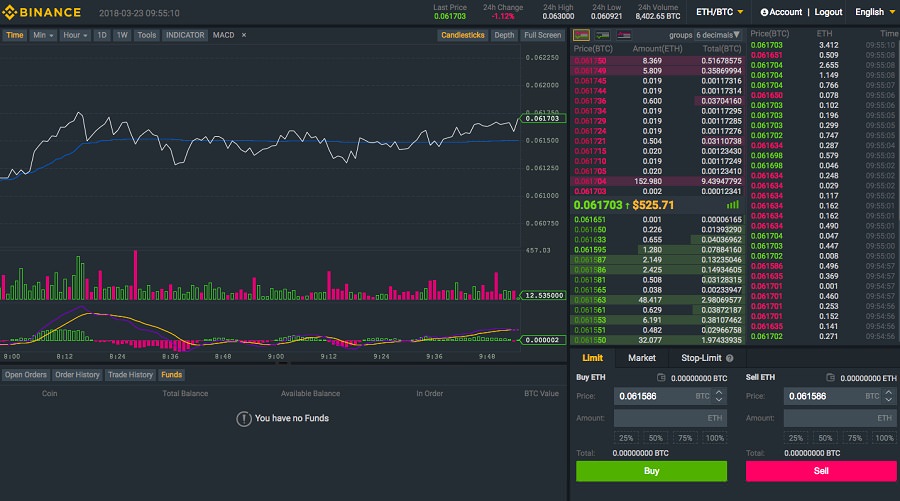

نمایه پیشرفته (Pro)

نمای پیشرفته از یک تم تیره استفاده میکند و چارتهای ترید روی آن بزرگتر شده است. میتوانید قیمت آخرین معاملات خود را نیز به همراه جعبههای خرید، در سمت راست ببینید.

نحوه طراحی بایننس به گونهای است که برای هر دو دسته کاربران حرفهای و تازه وارد مناسب تلقی میشوند. افراد زیادی با نمای Basic آن، از صفر، شروع به کار کرده و اکنون روی ریز به روز امکانات و قابلیتهای نمای پیشرفته تسلط دارند. در اختیار داشتن این قابلیتها تریدینگ در بایننس را تبدیل به تجربهای شیرین میکنند.

پلتفرم تریدینگ بایننس

ترید کردن در Binance کار راحتی است و در چارچوب یک رابط کاربری یوزر فرندلی صورت میگیرد. از بازارهای مختلفی پشتیبانی شده و امکان تبدیل انواع ارز ارز دیجیتال به یکدیگر وجود دارد. به لطف تعدد کاربران، هر سفارش خرید یا فروش خیلی سریع انجام خواهد شد. همانطور که در قسمت قبل اشاره کردیم، کاربران میتوانند از نمای پایه، کلاسیک و حرفهای برای ایجاد سفارش و مشاهده وضعیت بازارها استفاده کنند.

اسپات تریدینگ (Spot Trading)

برای اسپات تریدینگ کاربران میتوانند یکی از سه نمای رابط کاربری را بر اساس تجربه خود انتخاب کنند. نمای کلاسیک اجازه میدهد دیدی سریع و کلی نسبت به بازار و جفتهای مبادلات داشته و خیلی سریع سفارش یا سفارشهای مورد نظرتان را ایجاد کنید. در صورت فعالسازی نمای حرفهای، به ابزارهای و نمودارها دسترسی پیدا خواهید کرد که برای تحلیل دقیق وضعیت بازار مناسب هستند.

برای کاربران تازه کار این دو چندان تفاوتی با یکدیگر نداشته و در هر صورت برای ترید در بایننس پیچیده به نظر میرسند. به همین دلیل بهتر است آنها نمای پایه را فعال کرده و صرفا به تبدیل رمز ارزها به یکدیگر بر اساس نرخ بازار بپردازند. در این شرایط کاربر درگیر لیست سفارشات و نمودارها خواهد شد.

مارجین تریدینگ (Margin Trading)

مارجین تریدینگ برای برخی جفتهای مبادلات در دسترس است و به کاربران اجازه میدهد اهرمی (لوریج) تا حداکثر 10 برابر برای برخی رمز ارزها تعیین کنند. در اینجا بین کراس مارجین و آیزولیتد مارجین حق انتخاب دارید.

در حالت Cross تمام حساب مارجین شما در معرض ریسک قرار دارد. در واقع قیمت لیکوئید شدن هر پوزیشن، به مارجین اختصاص یافته به همان پوزیشن محدود نشده و در صورت زیان بیشتر، این زیان تا لیکوئید شدن کل حساب شما ادامه پیدا میکند. اما در حالت Isolated شما به هر پوزیشن خود مقداری مارجین اختصاص داده و در صورت لیکوئید شدن، به همان مقدار تعیین شده زیان میبینید.

قرارداد آتی (Futures Contract)

بایننس فیوچرز در سال 2019 راهاندازی شد. این پلتفرم به تریدرها اجازه میدهد به جای خرید و فروش مستقیم، به پیشبینی قیمت رمز ارزهایی نظیر بیت کوین و برخی آلت کوینهای محبوب نظیر بیت کوین کش، اتریوم، لایت کوین، ریپل و دیگر موارد بپردازند. در اینجا میتوان لوریج را تا حداکثر 125 برابر تعیین کرد، به این معنی که سود یا ضرر 125 برابر افزایش پیدا میکند. این میزان بیشتر از اهرم قابل تعیین در معاملات آتی سایر پلتفرمها است.

گفتنی است موجودی Binance Futures جدا از حساب ترید بایننس کاربران نگه داشته میشود. وثیقه مورد نیاز را با تتر پرداخت میکنید. همه سودها و ضررها نیز در قالب تتر محاسبه و پرداخت میشوند. ظاهر رابط کاربری بایننس فیوچرز تقریبا مشابه رابط کاربری اسپات تریدینگ است، با این تفاوت که گزینههایی برای کنترل اهرم و مشاهده پوزیشنهای باز وجود دارد. البته در اینجا، در بخش Coin Futures، امکان استفاده از بیت کوین دیگر آلت کوینها به عنوان وثیقه در عوض استیبل کوینها فراهم شده است.

کارمزدها در اینجا متفاوت از بازارهای اسپات است و برای هر ترید حداکثر 0.04 درصد خواهد بود. برای سفارشگذارها (میکرها) و همچنین کاربران دارای حجم معامله بالا در هر ماه، کارمزد پایینتری در نظر گرفته میشود.

رمز ارزهای پشتیبانی شده برای ترید در بایننس

به عنوان بزرگترین صرافی کریپتوکارنسی دنیا و بهترین مکان برای تریدینگ توقع از بایننس از نظر پشتیبانی حداکثری از توکنها و کوینهای مختلف بالا است. به عنوان مهمترین آلت کوینهای پشتیبانی شده توسط Binance میتوان به موارد زیر اشاره کرد. پشتیبانی از بیت کوین در اینجا پرواضح و بدیهی است!

- بیت کوین (BTC)

- بیت کوین کش (BCH)

- اتریوم (ETH)

- تتر (USDT)

- بایننس کوین (BNB)

- ریپل (XRP)

- لایت کوین (LTC)

- بایننس یو اس دی (BUSD)

- اتم (ATOM)

- دش (DASH)

- ایاس (EOS)

- نانو (NANO)

- پاکسوس استاندارد (PAX)

- ترون (TRX)

- کاردانو (ADA)

- پولکادات (DOT)

- چین لینک (LINK)

- استلار (XLM)

- یو اس دی کوین (USDC)

- یونی سواپ (UNI)

- دوج کوین (DOGE)

- نم (XEM)

- آوه (AAVE)

- مونرو (XMR)

- سولانا (SOL)

- فانتوم (FTM)

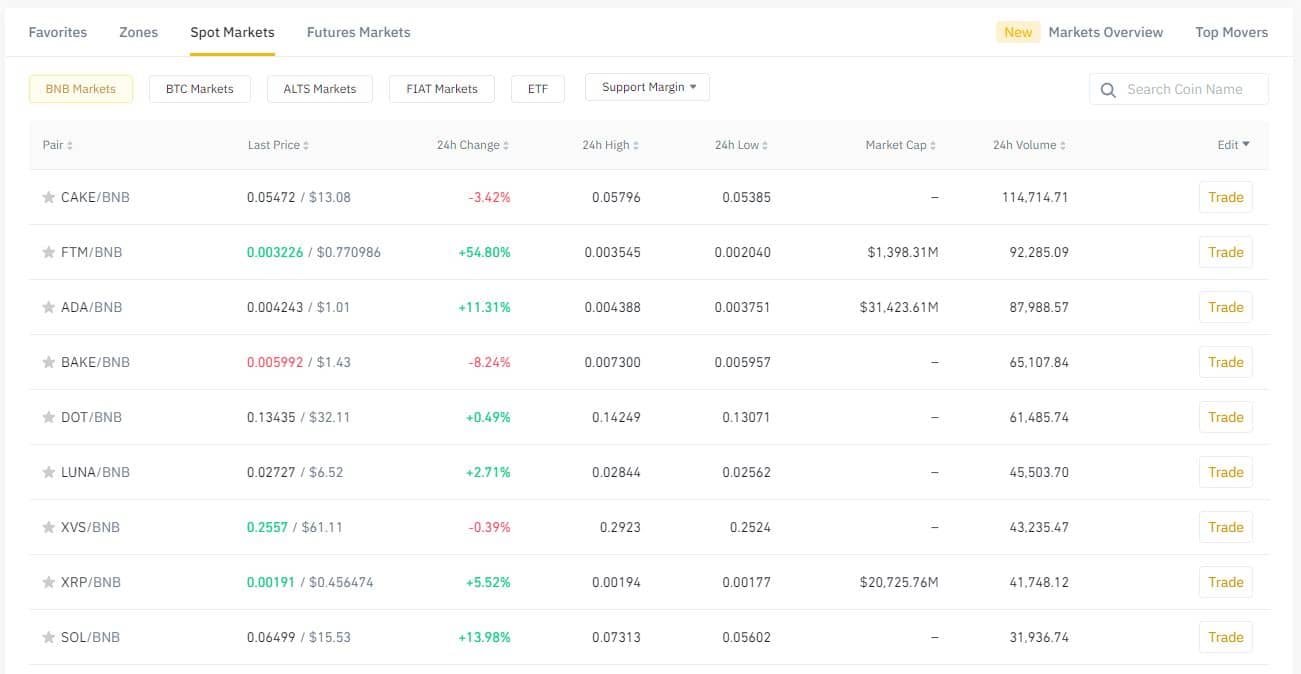

از نظر گستره پشتیبانی از رمز ارزها، این صرافی یکی از بهترینها است. این موضوع دقیقا یکی از اصلیترین دلایل لذت تریدینگ در بایننس به شمار میرود. مواردی که در بالا اشاره کردیم، جزو مهمترین آلت کوینهای پشتیبانی شده هستند و فهرست به آنها ختم نمیشود. برای اطلاع از پشتیبانی یا عدم پشتیبانی از رمز ارزهای مورد نظر شما به دست بزرگترین صرافی ارز دیجیتال دنیا، به آدرس binance.com/en/markets مراجعه کنید.

بازارها در اینجا به قسمتهای مختلفی تقسیم میشوند. از آن جایی که معمولا تریدرها از تتر به خاطر داشتن قیمت ثابت به عنوان واسطهای برای معاملات خود استفاده میکنند، ما نیز آن را پیشفرض در نظر میگیریم. بعد از ورود به صفحه، روی قسمت Spot Markets و سپس FIAT Markets کلیک کنید. در جعبه جستجو (Search Coin Name) نام یا نماد ارز دیجیتال مورد نظرتان را وارد کنید.

بایننس کوین چیست؟

توکن اختصاصی بزرگترین صرافی دنیا در چارچوب یک عرضه اولیه (ICO) در سال 2017 ارائه شد. این اتفاق یازده روز قبل از شروع به کار خود صرافی رخ داد. در ابتدا BNB یک توکن مبتنی بر استاندارد ERC20 روی پلتفرم اتریوم بود، اما در سال 2019 کوینهای صرافی بایننس، با نسبت یک به یک، به شبکه BEP2 انتقال داده شدند. اکنون ارز دیجیتال اختصاصی که برای ترید در بایننس مورد استفاده قرار میگیرد مستقل از اتریوم بوده دارای شبکه اختصاصی خود است.

این رمز ارز قابل استخراج نیست، چرا که از مکانیزم اجماع تحمل خطای بیزانس (BFT –> Byzantine Fault Tolerance) در آن استفاده میشود. در اینجا با اعتبارسنجها مواجه هستیم که به وسیله نگهداری و قفل کردن مقادیری از BNB در یک حساب، اقدام به اعتبارسنجی بلاکها و در نتیجه نگهداری از شبکه میکنند.

تا قبل از مهاجرت رمز ارز بایننس به شبکه اختصاصی خود، برنامه توکنسوزی به وسیله اجرای یک قرارداد هوشمند روی پلتفرم اتریوم صورت میگرفت. تعداد توکنهای نابود شده بر مبنای تعداد مبادلات طی سه ماه گذشته مشخص میشود. اکنون این کار به وسیله اجرای یک دستور روی بایننس چین صورت میگیرد. برای کسب اطلاعات بیشتر درباره علت سوزاندن توکنها و مزایای این کار میتوانید به مطلب زیر مراجعه کنید:

تریدینگ در بایننس مشمول کارمزد بسیار پایینی است. این کارمزد به وسیله استفاده از ارز دیجیتال اختصاصی آن به منظور انتقال ارزش، باز هم به نصف کاهش پیدا میکند. این موضوع سبب ترغیب تریدرها به استفاده از BNB در معاملات مخصوصا با حجم بالا شده است.

طی نخستین ماههای سال 2021، بایننس کوین موفق شد با کنار زد قویترین آلت کوینها، رتبه سوم بازار کریپتوکارنسی از نظر مارکت کپ را از آن خود کرده و پشت سر بیت کوین و اتریوم قرار بگیرد. قیمت هر واحد آن با افزایشی بیش از 8 برابری طی مدتی کوتاهی به 342 دلار رسید! داشتن پشتوانه قدرتمندی نظیر صرافی بایننس سبب شده سرمایهگذاران به آینده این رمز ارز امیدوار باشند.

کارمزد ترید در صرافی Binance چقدر است؟

در یک فضای رقابتی، ساختار کارمزد ترید در بایننس بینظیر است. برای هر تریدری که به تبدیل سریع دارایی خود به ارز فیات نیازمند نیست، نرخ کارمزد ثابت 0.1 درصد اغواکننده است. افرادی که از پلتفرم تریدینگ فیوچرز بایننس استفاده میکنند، حتی از کارمزدهای پایینتری بهرهمند خواهند شد. در اینجا نرخ از 0.02 درصد برای سفارشگذار (میکر – Maker) و 0.04 درصد برای سفارشبردار (تیکر – Taker) شروع میشود.

در بیشتر صرافیهای ارز دیجیتال حداقل کارمزد 0.2 درصد است. شاید به نظر در مقایسه با نرخ کارمزد تریدینگ در بایننس این رقم زیادی نباشد، اما حین انجام مبادلات با حجم بالا، متوجه تفاوت اساسی و تاثیر زیاد دو برابر شدن کارمزد خواهد شد.

همانطور که در بالا به آن اشاره کردیم، اگر برای ترید از رمز ارز اختصاصی خود Binance استفاده کنید، کارمزد بینظیر آن مجددا به نصف کاهش پیدا کرده و به 0.05 درصد میرسد. واریز در اینجا رایگان بوده و مشمول پرداخت کارمزد نیست. البته این موضوع از هزینه پرداخت شده توسط ارسالکننده به عنوان کارمزد شبکه ارز دیجیتال مورد استفاده مستثنی است. برداشت شامل هزینه است، هر چند آنها به طور کلی با کارمزد معاملات بلاک چین ارتباط دارند.

این صرافی آنلاین ارز دیجیتال دارای محدودیتهایی است. حسابهای کاربری تأیید شده سطح 1 آن میتوانند حداکثر تا 2 بیت کوین در طول 24 ساعت معامله کنند. حسابهای کاربری تأیید شده سطح 2 آن نیز میتوانند در این مدت زمان حداکثر 100 بیت کوین معامله کنند. برای فعالسازی سطح 2، احراز هویت الزامی است.

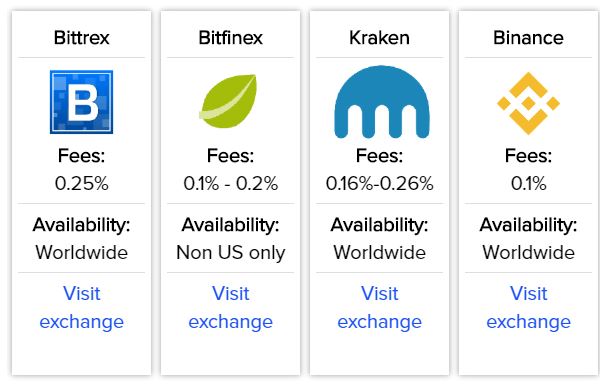

مقایسه کارمزد تریدینگ در بایننس با چند صرافی دیگر

Binance در برابر Coinbase Pro

Coinbase Pro پلتفرم تریدینگ ارز دیجیتال صرافی کوین بیس است. از نظر مجبوبیت و حجم کاربران، باید آن را یکی از بهترین صرافیهای کریپتوکارنسی دنیا دانست. مشکل آن علاوه بر پشتیبانی شده در تعداد کمتری از کشورها (فقط 103 کشور) دریافت کارمزدی 2.5 برابر بایننس است. در کوین بیس از هر ترید 0.25 درصد کاسته میشود.

Binance در برابر Bittrex

Bittrex یک صرافی رمز ارزی آمریکایی است که بعد از راهاندازی در 2014، سال به سال به محبوبیت بالایی نزد کاربران دست پیدا کرده است. رشد مداوم آن باعث شده تا به یکی از پلتفرمهای محبوب معاملات آلت کوینها تبدیل شود. بیترکس برای تمام معاملات 0.2 درصد کارمزد دریافت میکند. که 2 برابر کارمزد ترید در بایننس است.

Binance در برابر Bitfinex

Bitfinex یکی از بزرگترین صرافیهای بیت کوین از نظر حجم معاملات است و ابزارهای حرفهای نظیر مارجین تریدینگ را در اختیار معاملهگران قرار میدهد. این امکانات برای کابران تازه وارد چندان کاربردی نیست. از نظر پشتیبانی از رمز ارزها، این صرافی پشت سر بایننس قرار میگیرد.

در صرافی بیتفینکس کارمزد بر اساس سفارشگذار – سفارشبردار مشخص میشود. میکرها، افرادی که سفارشات جدیدی به صرافی اضافه میکنند، حداکثر 0.1 درصد کارمزد پرداخت خواهند کرد. این مقدار مشابه بایننس است. تیکرها، افرادی که سفارشات موجود را حذف میکنند، حداکثر 0.2 درصد کارمزد میپردازند. این مقدار دو برابر بایننس است. در اینجا با افزایش حجم معاملات، کارمزد کاهش پیدا خواهد کرد. به همین دلیل نرخهای اعلام شده را حداکثر خطاب کردیم.

Binance در برابر Kraken

Kraken در سانفرانسیسکوی آمریکا مستقر است و یکی از قدیمیترین صرافی های ارز دیجیتال محسوب میشود. تعداد رمز ارزهای پشتیبانی شده در مقایسه با رقبا به مراتب پایینتر است. شبیه Bitfinex در اینجا نیز نرخ کارمزد بر اساس سفارشگذار و سفارش بردار تعیین میشود. برای دسته اول هزینه حداکثر 0.16 درصد و برای دسته دوم حداکثر 0.26 درصد است. هر دو رقم در مقایسه با کارمزد تریدینگ در بایننس بالاتر است.

امنیت ترید در بایننس

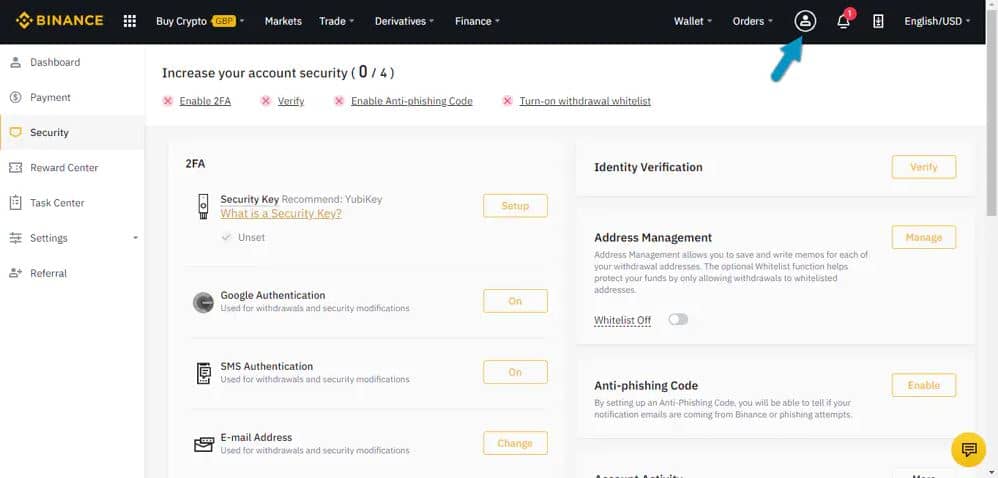

اگرچه کیف پولهای آنلاین نظیر والتهای مختص حسابهای کاربری در صرافیها را دارای امنیت پایین در مقایسه با سایر انواع خطاب میکنیم، اما این موضوع چندان درباره بایننس صدق نمیکند، هر چند تاکنون چند مرتبه هدف حمله قرار گرفته است؛ پلتفرم نام برده در سال 2019 تحت حمله هکرها قرار گرفت و نتیجهی آن از دست رفتن بیش از 40 میلیون دلار بیت کوین مربوط به تعدادی حساب کاربری بود. از آن زمان، بایننس امنیت سرویس خودش را ارتقا بخشید و احراز هویت دو مرحلهای را برای افزایش امنیت اضافه کرد.

پیش از شروع ترید در بایننس به احتمال زیاد در پی کسب اطمینان از این پلتفرم برای سپردن مسئولیت سرمایه خود به آن هستید. به طور عادی، برای انجام تراکنش باید کد یکبار مصرف ارسال شده به ایمیل خود را همراه کد یکبار مصرف داخل اپلیکیشن Google Authentication وارد کنید. اگر کاربر وب سایت باشید، میتوانید از کلیدهای فیزیکی امنیتی برای احراز هویت دو مرحلهای استفاده کنید. روز دیگر برای احراز هویت دو مرحلهای به منظور تریدینگ در بایننس فعالسازی دریافت کد یکبار مصرف برای هر تراکنش از طریق پیامک است. البته این کار را هرگز با یک شماره متعلق به ایران انجام ندهید.

از سال 2020 صرافی Binance راه حلهای پیشرفته قدرت گرفته از هوش مصنوعی را با استفاده از تشخیص چهره و تشخیص هویت، تجزیه و تحلیل دادههای بزرگ و تحقیقات سایبری مبنی بر نظارت بر هر حرکتی که در صرافی انجام میشود، به پلتفرم خود اضافه کرد. به همین دلیل هوش مصنوعی میتواند تمام فعالیتهای مشکوک درون پلتفرم را شناسایی کرده و در اختیار ناظران قرار بدهد.

به طور پیشفرض برای ایجاد تراکنش، باید علاوه بر کد یکبار مصرف ارسال شده به ایمیل خود، کد یکبار مصرف داخل اپلیکیشن Google Authenticator را نیز وارد کنید. برای افزایش حداکثری امنیت میتوانید به این دو لایه امنیتی، دریافت کد یکبار مصرف از طریق پیامک یا استفاده از کلیدهای امنیتی را نیز اضافه کنید.

در صورتی که شماره موبایل شما مربوط به ایران و دارای پیش شماره 98+ است، نمیتوانید از روش اول استفاده کنید، چرا که سیستم با پی بردن به ماهیت ایرانی شما، حسابتان را مسدود میکند. به همین دلیل تنها روش در دسترس به منظور فعالسازی احراز هویت دو مرحلهای، استفاده از کلیدهای امنیتی است.

بایننس خود را امین میلیونها کاربر در سراسر دنیا خطاب میکند. این حقیقتی کتمان نشدنی است. Binance سطح امنیت پلتفرمهای خود را پابهپای افزایش کاربران و حجم معاملاتش افزایش داده است تا تریدینگ در بایننس ایمن باشد. با این حال تاکنون هدف حملات سایبری موفق نیز قرار گرفته است.

هک 40 میلیون دلار بیت کوین

در ماه می سال 2019 (خرداد سال 1398)، طی یک هک بزرگ، تبهکاران سایبری موفق به سرقت نزدیک به 40 میلیون دلار بیت کوین از آن شدند. شرکت اعلام کرد از طریق صندوق دارایی خود، سرمایه از دست رفته کاربران قربانی را پرداخت میکند. با این حال اعتبار Binance بعد از این اتفاق خدشهدار شد و امنیتی که متخصصان درباره بلاک چین و کریپتوکارنسی صحبت میکردند زیر سوال رفت.

بر اساس اعلام چانگ پنگ ژائو (Changpeng Zhao)، موسس و مدیر عامل بایننس، مقدار سرقت شده برابر 2 درصد کل دارایی بیت کوین این صرافی بود. او در ادامه از توسعهدهندگان پلتفرم خواست وضعیت امنیت آن را به طور کامل بازبینی کنند. آقای چانگ پنگ ژائو ضمن انتشار یک توئیت بعد از هک بایننس گفت این جزو بهترین روزهای ما نیست، اما همچنان شفاف باقی خواهیم ماند.

کاربران بایننس، طعمهای دلچسب برای فیشینگ

در مارس سال 2018 (فروردین سال 1397) هکرها از طریق فیشینگ اقدام به تخلیه دارایی برخی کاربران مشغول تریدینگ در بایننس کرده بودند، اما این اتفاق دیگر بر گردن صرافی نیست. به عبارتی مقصر این سرقت کوتاهی و بیتوجهی کاربران بود و چندان نمیتوان امنیت پایین صرافی را علت بروز حادثه خطاب کرد.

در فیشینگ، یک فرد یا گروه اقدام به طراحی وب سایتی شبیه به یک سرویسدهنده دیگر کرده و خود را به جای آن معرفی میکند. هدف، گول زدن کاربران است. وقتی کاربری به منظور لاگین، اطلاعات حساب کاربری خود را در این وب سایت جعلی وارد کرد، هکرها آنها را دریافت و برای ورود به وب سایت واقعی سرویسدهنده استفاده میکنند.

البته Binance خیلی سریع اعلام کرد به هر فردی که در یافتن سر نخ برای رسیدن به مجرمان کمک کند، 250 هزار دلار جایزه خواهد داد. تیم امنیتی بایننس به آژانسهای اجرای احکام قانونی به وسیله انتقال یافتههای بازپرس خصوصی، کمک کرد. تحقیقات در نهایت به دو نفر رسید که بین 19 دسامبر 2017 (28 آذر 1396) تا 2 مارس 2018 (11 اسفند 1396)، نزدیک به 566 بیت کوین به ارزش حدود 8.8 میلیون دلار به واسطه وب سایتهای فیشینگ از کاربران 142 صرافی مختلف سرقت کرده بودند. پاداش 200 هزار دلاری بایننس به ماموران تحقیق حادثه هک سال 2018 صرافی خیلی زود پرداخت شد.

نظر کاربران درباره امنیت ترید در بایننس

در اکتبر سال 2020 (آبان سال 1399)، افشای یک سری اسناد نشان داد بزرگترین کریپتوکارنسی اکسچنج دنیا یک ساختار شرکتی پیچیده به منظور فریب دادن عمدی رگولاتورهای ایالات متحده آمریکا و کسب سود مخفیانه از سرمایهگذاران ایجاد کرده است.

با نگاه به نظرات کاربران در صفحه بررسی Binance در وب سایت Trustpilot متوجه وجود انتقادات فراوان از آن خواهید شد، به طوری که این سرویس امتیاز 2 از 5 به دست آورده و در مجموع ضعیف قلمداد شده است. تعداد نظرات منفی در اینجا بیشتر از تمجیدها است. افراد داستانهایی از جابهجا شدن دارایی تعریف کرده و بایننس را به کلاهبرداری و پشتیبانی بسیار ضعیف متهم کردهاند.

اما متخصصان نظر دیگری دارند. به عنوان مثال، وب سایت 99 Bitcoins عقیده دارد مزایای ترید در بایننس بسیار بسیار بیشتر از مشکلات آن است. وب سایت Blockonomi نیز در مطلبی، با شک و تردید، امنیت را برای بایننس یک دغدغه و اولویت خطاب کرد. به عقیده این وب سایت، احراز هویت دو مرحلهای را در هر زمان میتوان فعال کرد و از آن بهره برد. این نظر، تاکیدی بر مقصر بودن قربانیان حملات فیشینگ است که با سهل انگاری در اقدامات امنیتی داراییشان را از دست داده و سپس انگشت اتهام را به سوی بایننس میبرند.

این احتمال وجود دارد که نظرات منفی کاربران درباره Binance در وب سایت Trustpilot به دست افراد زیان دیده در بازار کریپتوکارنسی نوشته شده باشد. به عبارتی آنها به شوق میلیونر و میلیاردر شدن و بدون در نظر گرفتن میزان نوسان و ریسک بسیار بالای بازار کریپتوکارنسی وارد آن شده و بعد از دست دادن سرمایه، صرافی را مقصر میدانند.

همچنین افرادی تازه کار و سهل انگار پسوردهایی ساده برای حساب کاربری خود تعیین کرده و احراز هویت دو مرحلهای را فعال نمیکنند. آنها بدون توجه به آدرس صحیح صرافی، وارد یک صفحه جعلی شده و اطلاعاتشان را در اختیار هکرها قرار میدهند. بعد از سرقت شدن دارایی، این افراد خود صرافی بایننس را سارق خطاب میکنند، در حالی که موضوع چیز دیگری است!

راهکارهایی صرافی برای افزایش امنیت

- احراز هویت دو مرحلهای (2FA) با کلید امنیتی: YubiKey یک گجت است که میتوان از آن برای ورود به حساب کاربری خود در بایننس استفاده کرد. این شبیه کلید ثانویهای است که در صندوقهای امانات باید همزمان با کلید اصلی (رمز عبور) برای باز کردن مخزن وارد کنید.

- احراز هویت با گوگل: استفاده از نرم افزار Google Authenticator الزامی است. در هر مرتبه تلاش به منظور واریز رمز ارز برای دیگران، باید کد یکبار مصرف تولید شده داخل این اپلکیشن را وارد کنید.

- احراز هویت با پیامک: این روشی متداول در سرویسهای اینترنتی به منظور ارسال کد یکبار مصرف علاوه بر رمز عبور است. فراموش نکنید در صورت تمایل به فعالسازی این قابلیت، نباید شماره همراهی با پیششماره 98+ ارائه کنید.

- کد یکبار مصرف ایمیلی: در هر مرتبه تلاش به منظور واریز رمز ارز برای دیگران، باید علاوه بر کد یکبار مصرف تولید شده در Google Authenticator، کد یکبار مصرف ارسال شده به آدرس ایمیل خود را نیز وارد کنید. به این ترتیب، با در نظر گرفتن رمز عبور عادی، به طور پیشفرض حسابتان در بایننس با سه لایه امنیتی محافظت میشود. به همین دلیل ترید در بایننس را ایمن میدانیم.

- مدیریت دستگاهها: با رفتن به بخش Manage در تنظیمات، میتوانید فهرست دستگاههای لاگین به این حساب کاربری را مشاهده کنید. در صورت مشاهده دستگاهی ناآشنا، آن را حذف کنید. با این کار، اکانت شما به صورت از راه دور از آن دستگاه لاگ اوت خواهد شد.

- مدیریت آدرسها: این قابلیت اجازه میدهد مموهایی را برای هر آدرس برداشت یادداشت و ذخیره کنید. این امکان وجود دارد تا با درست کردن یک لیست سفید (وایت لیست)، آدرسهای مجاز برای برداشت از حساب خود و واریز به آنها را تعیین کرد.

- کد آنتی فیشینگ: کاربران بایننس را طعمهای دلچسب برای فیشینگ خطاب کردیم! بزرگترین صرافی کریپتوکارنسی دنیا با در نظر گرفتن این موضوع امکان تعیین کد آنتی فیشینگ را فراهم کرده تا بتوانید ایمیلهای بایننس را از تلاشها برای فیشینگ متمایز کنید.

- نمایش فعالیت: تاریخچه فعالیتهای حساب، از تاریخ و ساعتهای ورود گرفته تا ترید در بایننس و تغییر پسورد، ذخیره شده و بعدها قابل بازبینی هستند.

ثبت نام و شروع ترید در بایننس

برای تریدینگ در صرافی بایننس کاربران ابتدا باید یک حساب کاربری ایجاد کنند. این کار ساده بوده و سریع انجام میشود. برای حساب کاربری سطح یک، که به صورت پیشفرض برای هر کاربر جدید در نظر گرفته میشود، نیازی به احراز هویت نیست. در این سطح سقف فعالیت مقدار 2 بیت کوین در هر روز است. به منظور فعالسازی سطح 2 که به شما اجازهی معامله روزانه تا حداکثر 100 بیت کوین را میدهد، باید یک عکس از پاسپورت خود را آپلود کنید و منتظر تأیید بمانید. مجددا تاکید میکنیم در صورت نیاز به ارتقای سطح کاربری هرگز هویت ایرانی خود را فاش نکرده و با مشورت یک فرد حرفهای و آشنا با Binance از یک هویت جعلی استفاده کنید.

دانلود اپلیکیشنهای Binance

علاوه بر امکان استفاده از خدمات صرافی از طریق وب سایت آن، امکان ورود به واسطه اپلیکیشنها نیز وجود دارد. نرم افزارهایی برای اندروید، آی او اس، مک او اس، ویندوز و لینوکس وجود دارد. با توجه به لاگین به حساب کاربری خود به منظور استفاده از همه آنها، به طور همزمان قادر به استفاده از نسخههای موبایل، دسکتاپ و وب خواهید بود. برای دانلود نرم افزارها به آدرس binance.com/en/download مراجعه کنید.

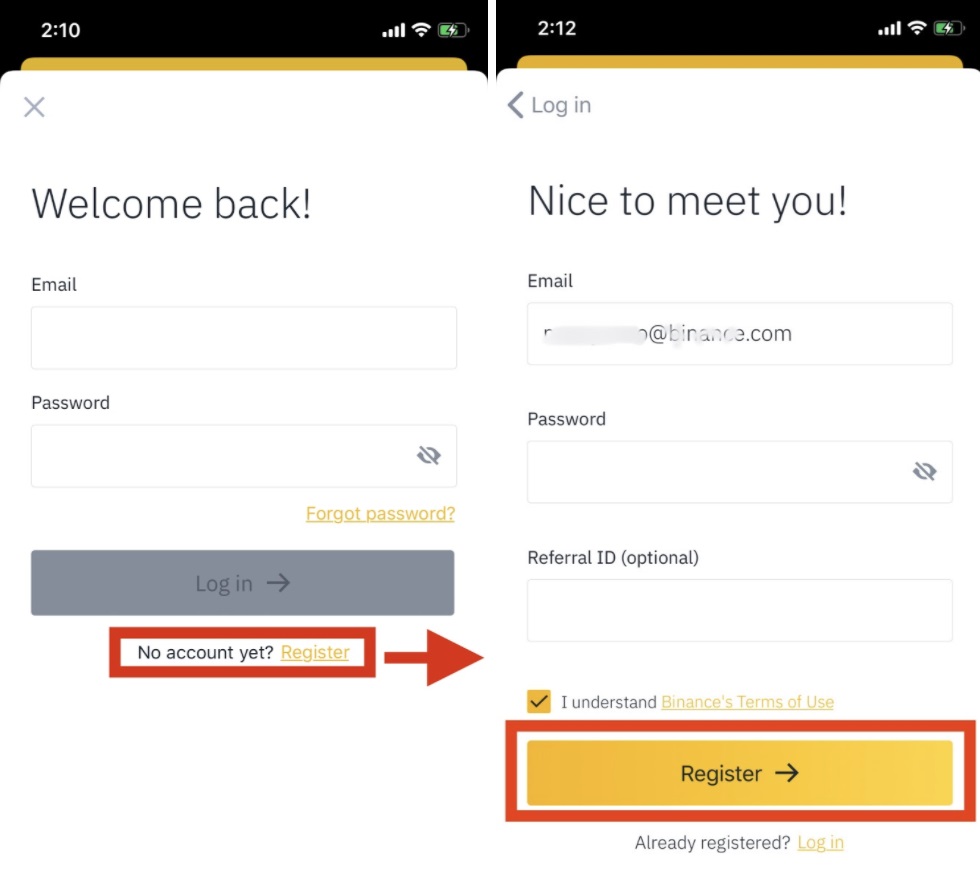

ثبت نام در اپلیکیشن موبایل

ابتدا اپلیکیشن Binance را برای اندروید از Google Play Store و برای آی او اس از Apple Store دانلود، نصب و اجرا کنید. قبل از اجرای نرم افزار روی گوشی نکاتی که در ابتدای مطلب درباره تغییر آدرس IP بیان کردیم را رعایت کنید. اپلیکیشن Binance را اجرا و در سمت چپ صفحه، روی گزینهی Login/Register ضربه بزنید.

در صفحه بعد از پایین کادرهای موجود روی گزینهی “No account yet? Register” کلیک کنید. سپس نام کاربری و رمز عبور برای حساب کاربری خود مشخص کنید. پس از خواندن دقیق قوانین این صرافی، دکمه Register را لمس کنید. در نظر داشته باشید رمز عبور شما باید حداقل 8 کاراکتر، شامل حداقل یک حرف بزرگ و یک شماره، باشد.

اگر توسط یکی از دوستان خود برای استفاده از بایننس و ترید در آن دعوت شدهاید، آیدی او را در قسمت “Referral ID” وارد کنید. بر اساس سیستمی که بزرگترین صرافی دنیا در نظر گرفته است، بخشی از کارمزدهای تریدهای شما به فرد معرفی شما اختصاص داده میشود.

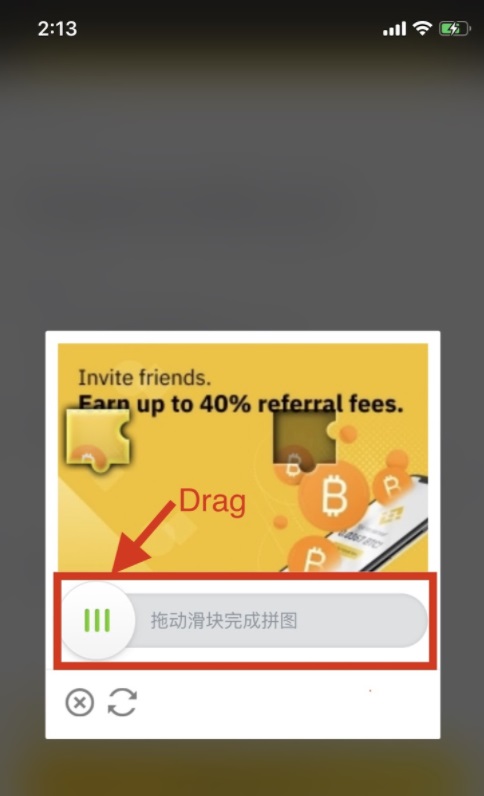

پس از انتخاب گزینهی Register، یک اسلاید در مقابلتان قرار میگیرد. آن را تا تکمیل شدن پازل جابهجا کنید.

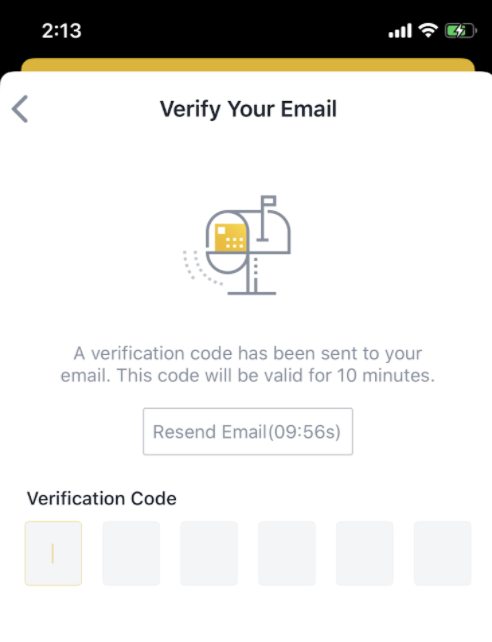

زمانی که این مرحله را پشت سر گذاشتید، یک تأییدیه به آدرس ایمیل شما ارسال خواهد شد. آن را در کمتر از ده دقیقه بررسی و کدی که برایتان ارسال شده است را در کادر روی این صفحه وارد کنید.

ثبت نام در وب سایت

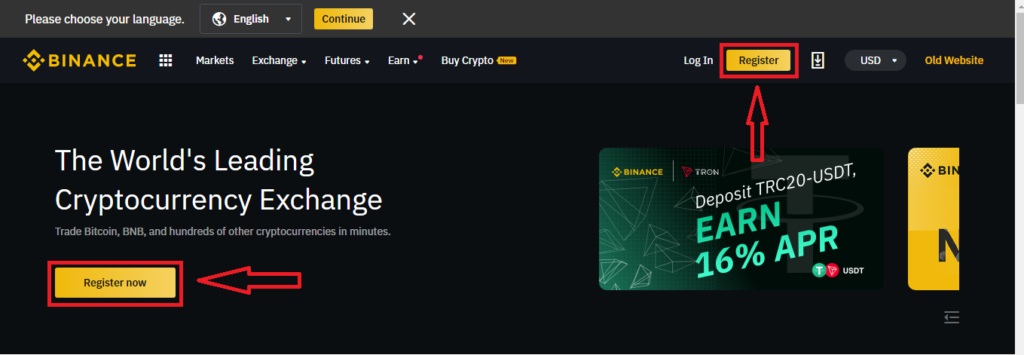

اگر میخواهید از وب سایت رسمی بایننس برای ثبت نام استفاده کنید، کافی است وارد آدرس Binance.com شوید و سپس از بالای صفحه سمت راست، روی گزینهی Register کلیک کنید.

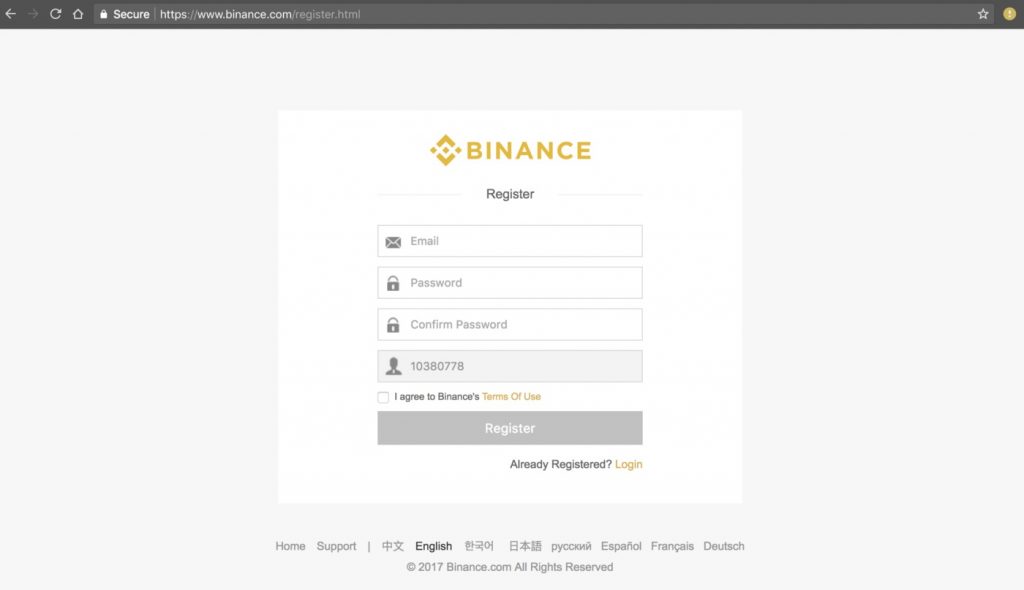

1 – در صفحه باز شده، کادری رو به روی شما قرار میگیرد که در آن باید ایمیل و رمز عبوری که برای حساب کاربری خود در نظر گرفتهاید را وارد کنید. توجه داشته باشید که هر چه این رمز طولانیتر باشد، امنیت آن بیشتر است.

وقتی فرم تکمیل شد، روی دکمهی Register کلیک کنید تا یک ایمیل تأییدیه برای شما ارسال شود. با کلیک روی آن عملیات ثبت نام تکمیل شده و در چند قدم دیگر قادر به تریدینگ در بایننس خواهید بود.

بعد از ورود به حساب کاربری، به شما پیشنهاد میشود برای افزایش امنیت ، تأیید هویت دو مرحلهای را فعال کنید. اگر این کار را الان انجام ندهید، در زمان ایجاد تراکنش و ارسال رمز ارز برای آدرسی دیگر مجبور خواهید شد! پس هماکنون اپلیکیشن Google Authenticator را دانلود و نصب کنید. بعد از اجرای این اپلیکیشم، دکمه قرمز رنگ + را در پایین سمت راست صفحه لمس کرده و QR کد نمایش داده شده روی صفحه را با دوربین گوشی اسکن کنید.

برای یادگیری نحوه ثبت نام در بایننس همچنین میتوانید از مطلب زیر استفاده کنید:

آموزش ترید در بایننس

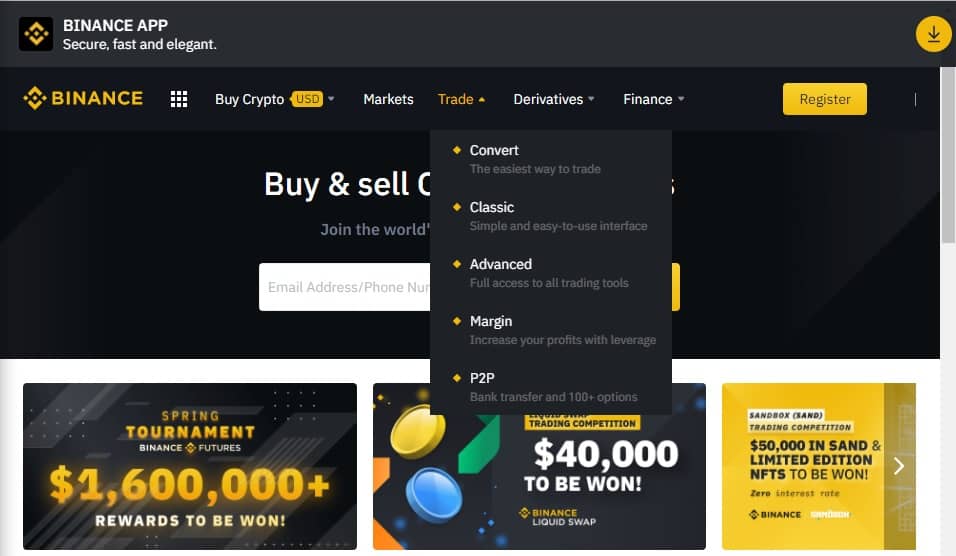

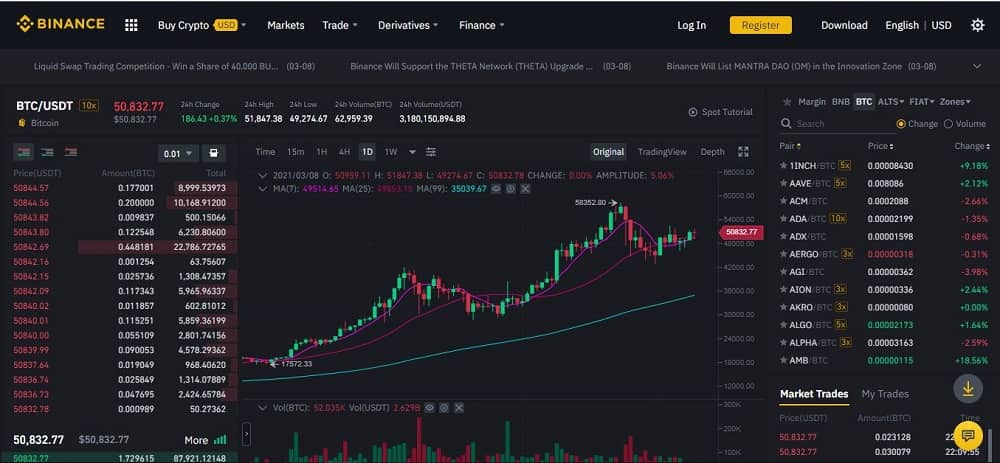

با ورود به وب سایت Binance.com، در منوی بالا گزینه Trade را مشاهده خواهید کرد. این بخش شامل پنج زیر مجموعه است که در تصویر زیر مشاهده میکنید.

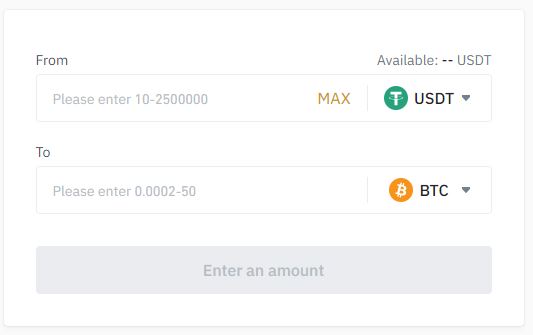

بخش Convert

این قسمت پیش از این Basic نام داشت و سادهترین روش به منظور تبدیل رمز ارزها به یکدیگر محسوب میشود. در اولین قسمت رمز ارز مورد نظرتان برای تبدیل را مشخص کرده و مقدار را وارد کنید. در قسمت دوم، ارز دیجیتال مقصد برای تبدیل به آن را تعیین کنید.

بخش Classic

این رابط ترید در بایننس سنتیتر بوده و دسترسی به چارتها را فراهم میکند. امکان تبدیل انواع رمز ارزها به یکدیگر فراهم است. بعد از مشخص کردن رمز ارز مبدا و مقصد، یک سفارش برای شما ایجاد خواهد شد. سفارشهای ایجاد شده را میتوانید در قسمت Open Orders مشاهده کنید. تاریخچه سفارشهای تریدینگ در بایننس در قسمت Order History قابل رویت است.

در سمت راست صفحه انواع تبدیلها در قالب تبهای مختلف قابل مشاهده است. میتوانید به صورت دستی نیز در نوار جستجو رمز ارز مورد نظرتان برای تبدیل را تایپ کرده و رمز ارزهایی که امکان تبدیل به آنها وجود دارد را مشاهده و انتخاب کنید.

به طور کلی چهار نوع سفارش برای معاملات اسپات در صرافی بایننس وجود دارد:

- Market

- Limit

- Stop limit

- OCO

Market (بازار)

فرض کنید دارایی شما بیت کوین است و میخواهید آن را به یک استیبل کوین نظیر تتر تبدیل کنید. اگر قیمت خاصی مد نظر نداشته و صرفا بخواهید بر اساس وضعیت بازار در همان لحظه، اقدام به فروش کنید، از گزینه Market استفاده میکنید. به عبارتی شما به عنوان فروشنده قیمت خاصی برای فروش بیت کوین تعیین نمیکنید، بلکه داراییتان روی بهترین قیمت در همان لحظه فروخته خواهد شد. در قسمت مارکت فقط باید مقدار فروش از دارایی مورد نظر را مشخص کنید. آن دارایی به قیمتش در آن لحظه فروخته میشود.

در صورتی که برای خرید و فروش عجله دارید، یا قیمت کنونی بازار را برای خرید یا فروش رمز ارز مورد نظر مناسب میدانید، باید از گزینه Market استفاده کنید. وقتی در این حالت قرار دارید، امکان قرار دادن عدد در فیلد Price از شما سلب میشود. فقط مقدار خرید یا فروش را مشخص میکنید تا معامله بر اساس قیمت بازار در همان لحظه انجام شود.

Limit (لیمیت)

این سادهترین گزینه برای خرید یا فروش بر اساس قیمت مورد نظر شما است. فرض کنید قصد شما خرید یک عدد بیت کوین روی قیمت 50,000 هزار دلار است، اما در حال حاضر، قیمت بازار (Market) آن برابر 60,000 دلار است. بعد از انتخاب گزینه Limit باید در فیلد Price قیمت مورد نظر خود که در اینجا 50,000 دلار است را قرار بدهید. در بخش Amount، مقدار خرید را مشخص میکنید که در اینجا برابر 1 است. سفارش شما در لیست سفارشات باز صرافی بایننس قرار خواهد گرفت. در اینجا شما به عنوان Maker سفارش شناخته میشوید. در صورتی که شما با تعیین قیمتی منطبق با سفارش فردی دیگر، آن را تکمیل کنید، به عنوان Taker سفارش شناخته خواهد شد.

حین ترید در بایننس برای فروش نیز میتوان لیمیت مشخص کرد. به عنوان نمونه تصور کنید قیمت کنونی BTC برابر 50,000 دلار است، اما شما تصمیم دارید آن را به قیمت 60,000 دلار به فروش برسانید. در این شرایط Price را برابر قیمت مورد نظر قرار خواهید داد. تا زمانی که یک نفر حاضر به خرید طبق مبلغ مورد نظر شما شود، سفارش باز خواهد ماند. در اینجا نیز شما Maker و فرد تکمیلکننده سفارش Taker است.

Stop-Limit (استاپ – لیمیت)

این سفارش وابسته به شرطی تعیین شده از طرف شما است و تا زمانی که شرط مورد نظرتان ارضا نشود، سفارشتان در لیست قرار نخواهد گرفت. اگر از تحلیل تکنیکال برای تعیین بهترین زمان خرید و فروش استفاده میکنید، این گزینه برایتان بسیار کاربردی است. برای درک بهتر کاربرد استاپ – لیمیت، مثال زیر را در نظر بگیرید.

تصور کنید قیمت حال حاضر بیت کوین 50,000 دلار است. طبق تحلیل شما، در صورتی که قیمت این رمز ارز به بالای 52,000 دلار برسد، روند صعودی همچنان ادامه پیدا خواهد کرد. اگر در لحظه رد کردن حد مورد نظر پای گوشی یا کامپیوتر باشید، میتوانید با همان قیمت یا قیمتی بالاتر اقدام به خرید کنید. اما اگر در لحظه شکسته شدن مقاومت از وضعیت بازار بیاطلاع باشید، قادر به ترید در بایننس در زمانی کاملا مناسب نخواهید بود! برای از دست ندادن شرایط این چنینی، از سفارش استاپ – لیمیت استفاده میکنیم تا با شکسته شدن مقاومت به صورت خودکار خرید شما انجام شود. شرط فعال شدن سفارش شما رسیدن قیمت به 52,000 دلار است. با فعال شدن سفارش، یک سفارش از نوع لیمیت که در قسمت قبل بررسی کردیم، در لیست سفارشهای بایننس ثبت خواهد شد.

نقطه مقابل آن، بیاطلاعی از وضعیت بازار در زمان سقوط قیمتها است. این اتفاق با در نظر گرفتن نوسانهای گهگاه شدید و وحشتناک قیمت رمز ارزها، کابوس بزرگی است! تصور کنید حین عدم دسترسی به گوشی و کامپیوتر یا مخصوصا در زمان خواب، روند نزولی بیت کوین آغاز شود. شما حد ضرر خود را 48,000 دلار تعیین کردهاید. اگر این حد رد شود، بر اساس تحلیل شما روند نزولی آغاز شده و قیمتهای پایینتری در انتظار هستند.

در سفارش از نوع استاپ – لیمیت سه کادر وجود دارد. کادر Stop شرط فعال شدن سفارش بوده و همان قیمنی است که تمایل دارید بعد از رسیدن به آن، سفارش ایجاد شود. کادر Limit همانند آنچه در قسمت سفارش Limit بیان شد، قیمتی است که میخواهید معامله شما طبق آن انجام شود. به عبارتی وقتی حد مورد نظرتان رد شد، رمز ارز به چه قیمتی فروخته یا خریداری شود؟ میتوان مقدار استاپ و لیمیت را یکسان قرار داد، اما توصیه شده بین این دو اختلافی هر چند کم قائل شوید. برای خرید، لیمیت را کمی بالاتر و برای فروش لیمیت را کمی پایینتر از استاپ قرار بدهید. در غیر این صورت، اگر قیمت با سقوط ناگهانی به میزان زیاد مواجه شود، لیمیت شما را رد کرده و سفارش ایجاد نخواهد شد. کادر Amount هم مقداری است که میخواهید وارد معامله کنید.

شاید تصور کنید این کار را با همان سفارش Limit عادی نیز میتوان انجام داد، اما به نکته مهمی توجه نکردهاید. در زمانی که قیمت مارکت بیت کوین برابر 50,000 دلار است، اگر در سفارش خرید خود، لیمیتی بالاتر همچون 52,000 یا بیشتر تعیین کنید، سفارشتان روی هوا زده خواهد شد، چرا که قیمتی بیشتر از وضعیت بازار تعیین کردهاید! همچنین وقتی قیمت بازار برای بیت کوین 50,000 دلار است و شما لیمیت را برای فروش روی 48,000 قرار دادهاید، به خاطر ارزان فروشی، مجددا توجه خریداران را سریعا جلب خواهید کرد. پس باید برای خرید یا فروش در مبالغی متفاوت با وضعیت بازار در حال حاضر، شرط مشخص کنید.

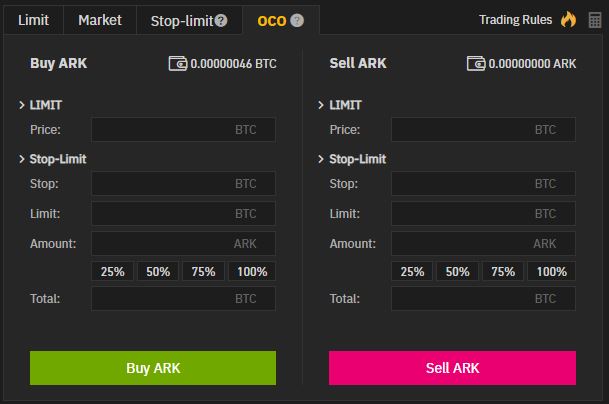

OCO (او سی او)

برای ترید در بایننس این پیشرفتهترین گزینه است. تریدینگ در بایننس در حالت OCO، متشکل از یک سفارش Limit و یک سفارش Stop-Limit است.

در حالت خرید، فرض کنید قیمت فعلی بیت کوین 50,000 دلار است. شما تحلیلی انجام داده و تصور میکنید شکسته شدن مقاومت 52,000 دلاری و همچنین کف حمایتی 48,000 قیمتهای بسیار جذابی برای ورود و خرید بیت کوین محسوب میشوند. با استفاده از سفارش OCO قادر خواهید بود همزمان یک سفارش خرید Limit روی 48,000 دلار و یک سفارش خرید Stop-Limit با شرط فعالسازی روی قیمت 52,000 دلار ثبت کنید. با انجام هر کدام از این دو سفارش، دیگر سفارش حذف خواهد شد.

در حالت فروش، فرض کنید با قیمت 50,000 دلار اقدام به خرید بیت کوین کرده و حد ضرر خود را 48,000 دلار تعیین کردهاید. البته هدف اصلی شما کسب سود و فروش در صورت رسیدن به قیمت 52,000 دلار است. در این حالت با استفاده از سفارش OCO قادر خواهید بود همزمان یک سفارش فروش Limit روی 52,000 دلار و یک سفارش فروش Stop-Limit با شرط فعالسازی روی قیمت 48,000 دلار ثبت کنید.

بخش Advanced

ظاهر آن تقریبا مشابه بخش Classic است، اما مجموعه کاملی از نمودارها برای استفاده در تحلیل تکنیکال در اختیارتان قرار میگیرد. همانطور که از نام آن پیدا است، برای کاربران حرفهای و آشنا با انواع چارتها مناسب است. تفاوت دیگری بین حالت ادونس و کلاسیک وجود ندارد. همچنیان میتوانید جفت رمز ارز مورد نظرتان را مشخص و سفارشی از نوع مارکت، لیمیت، استاپ – لیمیت یا او سی او ایجاد کنید.

بخش Margin

با هدف سودآوری بیشتر برای کاربران، بایننس از مارجین تریدینگ نیز پشتیبانی میکند. این یک روش یا ابزار معاملاتی است که در آن، بخشی از سرمایه توسط شخصی دیگر تامین میشود. در اینجا حین ترید در بایننس مبلغی را از صرافی نام برده قرض گرفته و با مجموع سرمایه در اختیارتان، اقدام خواهید کرد. وقتی سرمایه درگیر در معامله بیشتر باشد، به طور طبیعی سود به دست آمده نیز بالاتر خواهد بود. نقطه مقابل معاملات مارجین، معاملات عادی هستند که در آنها سرمایه مورد نیاز به طور کامل توسط تریدر تامین میشود.

وقتی به صورت عادی و بدون تعیین اهرم، طبق توضیحات بالا، سفارشی برای خرید یا فروش ایجاد میکنید، در حال معامله اسپات هستید. اما زمانی که شما مقداری پول، برای انجام معاملات خود، قرض بگیرید، حساب عادیتان به یک حساب مارجین تبدیل خواهد شد.

مفهومی مهم در این بحث، لوریج (Leverage) یا اهرم است. اهرم به زبان ساده همان مقداری است که قصد دارید برای ترید در بایننس از صرافی قرض بگیرید. برای درک بهتر، مثال زیر را در نظر بگیرید.

تصور کنید قیمت یک بیت کوین در حال حاضر 1,000 دلار و موجودی شما 100 دلار است. برای خرید به اهرمی 10 برابری نیز دارید که به صورت 10x نشان داده میشود. بعد از استفاده از این اهرم، حسابتان دیگر عادی نبوده و یک حساب مارجین به شمار خواهد رفت. در نظر داشته باشید در معاملات مارجین بایننس، این صرافی در عمل پولی به کاربر قرض نداده و فقط اعتبارش را به مقدار مورد نظر افزایش خواهد داد. با این کار سود و ضرر تریدر نیز افزایش پیدا میکند.

تریدینگ در بایننس در بخش Margin به دو قسمت Isolated و Cross تقسیم میشود. اما تفاوت این دو با یکدیگر چیست؟

تفاوت حالت Isolated Margin و حالت Cross Margin

در حالت Cross ترید در بایننس تمام حساب مارجین شما در معرض ریسک قرار خواهد گرفت. در واقع قیمت لیکوئید شدن هر پوزیشن، به مارجین تخصیص یافته به همان پوزیشن محدود نشده و در صورت زیان بالاتر، این ضرر تا لیکوئید شدن کل حسابتان ادامه پیدا میکند. اما در حالت Isolated شما به هر پوزیشن خود مقداری مارجین اختصاص خواهید داد و در صورت لیکوئید شدن، به همان مقدار تعیین شده زیان میبینید. در حالت Cross اگر یکی از پوزیشنها بر خلاف انتظار عمل کند، زیان مربوط به آن روی تمام سرمایه تاثیر گذاشته و تا لیکوئید شدن تمام حساب پیشخواهد رفت.

در نظر داشته باشید پیش از شروع تریدینگ در بایننس حتما باید حالت مارجین آن معامله را مشخص کنید، چرا که حالت پیشفرض همیشه کراس است. از طرفی میدانیم فعالیت در این حالت ممکن است به نابودی کل سرمایه رمز ارزی شما منتهی شود! پس با احتیاط عمل کنید. همچنین فراموش نکنید وقتی یک پوزیشن باز دارید، دیگر قادر به تغییر حالت حساب خود نخواهید بود. پس قبل از باز کردن هر پوزیشن، حتما حالت مارجین آن معامله را مشخص کنید.

در صورتی که حساب مارجین شما کراس باشد، نیازی به شارژ آن به منظور جلوگیری از لیکوئید شدن یک پوزیشن خاص نیست. علت این است که پوزیشن شما زمانی لیکوئید میشود که کل حسابتان صفر شده باشد. اگر پوزیشن شما روی حالت ایزوله قرار دارد، قیمت لیکوئید شدن این پوزیشن ارتباطی با دارایی کل شما در حساب مارجین نخواهد داشت، بلکه به مقدار مارجین اختصاص یافته به همان پوزیشن محدود میشود. به همین دلیل در اینجا به منظور جلوگیری از لیکوئید شدن پوزیشن، قادر خواهید بود مارجین اختصاص یافته به آن را افزایش یا کاهش دهید.

نکات مهم حالت Isolated Margin

- هر جفت (رمز ارزها برای ترید)، دارای یک حساب مارجین ایزوله مستقل است.

- پوزیشنها در هر جفت ترید مستقل هستند، پس اگر به مارجین بیشتری نیاز باشد، میبایست به صورت دستی بودجه را تامین کنید و این کار به واسطه کسر خودکار از سایر حسابهای مارجین کراس یا ایزوله شما انجام نخواهد شد.

- ریسک محدود به همان حساب Isolated Margin است. در صورت لیکوئید شدن، ضرر به همین حساب محدود شده و سایر حسابها تحت تاثیر قرار نخواهند گرفت.

نکات مهم حالت Cross Margin

- هر کاربر میتواند یک حساب کراس مارجین ایجاد کند. تمام جفتهای ترید در این حساب در دسترس قرار دارند.

- داراییهای قرار گرفته در یک حساب کراس مارجین بین تمام پوزیشنها به اشتراک گذاشته میشوند.

- سطح مارجین بر اساس ارزش کل دارایی و بدهی در یک حساب مارجین محاسبه میشود.

- در صورت لیکوئید شدن، تمام پوزیشها لیکوئید خواهند شد.

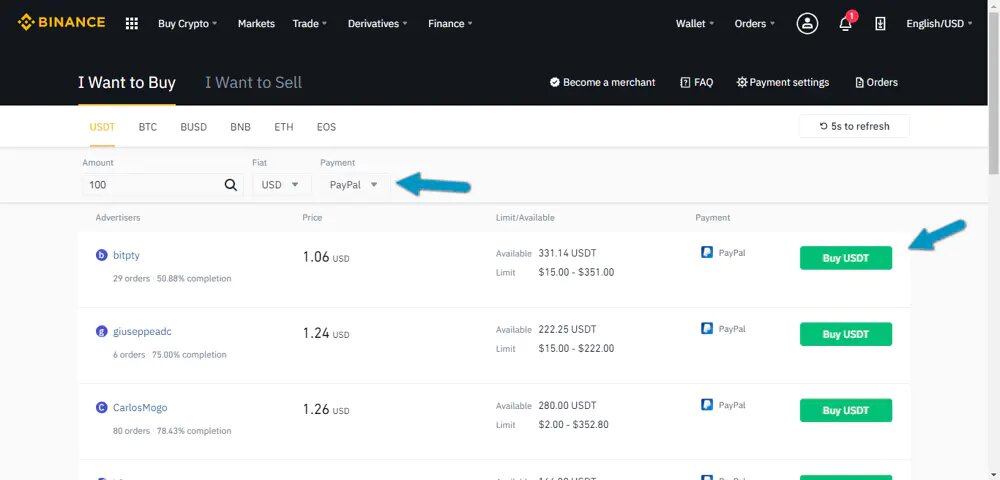

بخش P2P

برای خرید و فروش رمز ارزها با پرداخت فیات در سرتاسر شبکه بایننس، از این قسمت استفاده کنید. در نظر داشته باشید استفاده از این بخش نیازمند احراز هویت است. در حالت عادی برای استفاده از سایر پلتفرمها و قابلیتهای صرافی، تا سقف 2 بیت کوین معامله در روز، نیازی به احراز هویت نیست، مگر این که بخواهید با پرداختهای بانکی اقدام به خرید و فروش ارزهای دیجیتال کنید.

این کار برای کاربران ایرانی با چالشهایی همراه است. هرگز نباید هویت واقعی خود را برای Binance فاش کنید، به همین دلیل در صورت اجبار به استفاده از بخش P2P، به هویت فردی جعلی، ساکن کشوری که در لیست تحریم صرافی نیست، نیازمند هستید.

در قسمت P2P خرید یا فروش، رمز ارز مورد نظر، ارز فیات مورد استفاده و نحوه پرداخت را مشخص میکنید. بعد از تعیین ارز دیجیتال، مقدار، ارز فیات و سپس نوع پرداخت را در قسمت Payment Type از منوی کشویی مشخص کنید.

در مثال تصویر زیر، با پرداخت دلار (USD) مقداری تتر (USDT) از طریق پیپال خریداری میکنیم. نیازی به وارد کردن آدرس نیست و بعد از موفقیتآمیز بودن پرداخت، رمز ارز خریداری شده به کیف پولتان در بایننس وارد خواهد شد. در ادامه میتوانید از آن برای ترید در بایننس استفاده کنید.

از روشهای پرداخت متعددی در بزرگترین صرافی کریپتوکارنسی دنیا پشتیبانی میشود که ترید P2P یکی از آنها است.

منابع:

مطالب مرتبط

:: بازدید از این مطلب : 65

|

امتیاز مطلب : 0

|

تعداد امتیازدهندگان : 0

|

مجموع امتیاز : 0